Реструктуризация долга по кредиту в 2021 году представляет собой попытку финансового учреждения восстановить платежеспособность клиента. Это услуга для тех заемщиков, которые оказались не в состоянии продолжать погашать кредитную задолженность. Банковская организация пересчитывает текущие %, размер и график платежей.

Какие выделяются причины для реструктуризации

Есть несколько причин для реструктуризации.

- Заемщик лишился своего главного источника доходов. Причин этому несколько — увольнение, закрытие своей компании, достижение пенсионного возраста, невыплата работодателем заработной платы.

- Заболевание, получение травма, несчастный случай на производстве, в результате чего заемщик стал нетрудоспособным.

- Валютный курс внезапно поменялся. Эти риски актуальны для тех заемщиков, которые оформляли кредит в зарубежной валюте.

- Финансовая организация изменила условия платежей.

- Появление на свет ребенка, уход в декрет, изменение семейного статуса, иные обстоятельства, в результате которых финансовое положение заемщика претерпело изменения.

- Если причины для проведения реструктуризации действительно весомые, то условия по кредиту будут учреждением пересмотрены.

- В некоторых ситуациях организации проводят реструктуризацию в целях финансового обогащения, но чаще всего они требуют предоставить документы, которые подтверждают неплатежеспособность клиента.

- Перечень документов для реструктуризации кредита

Что дает реструктуризация кредитного договора

Предлагаемая финансовыми организациями услуга выгодна и заемщикам, и самим банкам. Клиенту будет предоставлена некая передышка, он получает возможность улучшить свое текущее финансовое состояние. Коммерческая организация снижает процент просроченных кредитов.

К тому же Центробанк утверждает, что у организаций должны быть запасные резервные средства под кредиты, которые просрочены либо обесценены. Резерв формируется из чистой прибыли учреждений, его размер довольно значителен.

Чем меньше у банка клиентов-неплательщиков, тем меньше он тратит денежные средства на резерв, тем больше его прибыль.Клиентам же тоже не стоит дожидаться наступления неприятностей, когда они поняли, что их финансовое положение ухудшается.

Рекомендуется сообщить о проблеме банковской организации и попросить об услуге реструктуризации своего займа.

Условия для реструктуризации кредита

К ним относятся такие:

- веские финансовые обстоятельства;

- клиент банка в прошлом не пользовался услугой по реструктуризации;

- заемщик в прошлом не допускал ни малейших просрочек;

- возраст заявителя — до 70 лет.

Внимание! Реструктуризация ипотечного кредита, автокредита проводится банками охотнее, так как подобные долги обеспечены залоговым имуществом.

Как происходит реструктуризация кредитной задолженности

Процедура осуществляется в несколько этапов.

- Первым шагом заемщику потребуется заполнить соответствующее заявление. В нем он указывает причины потери платежеспособности, ухудшения материального положения. Также потребуется прописать сведения об имущества, доходах, тратах, семейном статусе.

- Заявление передается в банковский отдел, который работает с кредитными задолженностями.

- Клиент взаимодействует с сотрудниками отдела, составляет план последующих действий.

- Заявитель готовит пакет требуемой документации, включающий справки по кредиту, документы из медицинских предприятий.

- Банк рассматривает заявку и принимает то или иное решение. Если оно положительное, то клиент подписывать новое кредитное соглашение.

Иногда банковские организации выдвигают упрощенные условия по реструктуризации. Потребуется только составить заявление в свободной форме, без каких-либо специальных разделов и граф.

Необходимо прописать причины потери платежеспособности и подтвердить их, прилагая список документов.

Реструктуризация ипотеки

Ипотечники при ухудшении финансового состояния испытывают особые затруднения. Подобные кредиты оформляются на продолжительный срок и связаны с крупными финансовыми суммами. Также банковская организация вправе отсудить квартирное помещение, приобретенное на средства ипотеки.

С 2015 года в России появилась госпрограмма по реструктуризации ипотечных задолженностей. Представителем интересов заемщиков выступает АИЖК.

Заемщики получают возможность снизить общую сумму задолженности на 600 000 рублей, снизить годовую % ставку на 12%, получить отсрочку по платежам на полтора года.

Однако воспользоваться программой могут только те лица, которые соответствуют таким условиям:

- ипотечное жилье выступает единственно возможным местом проживания клиента и его близких;

- жилье не входит в категорию элитных и дорогостоящих;

- для двушки максимально предельная площадь — 65 м2, для трешки — 85 м2, для однушки — 45 м2;

- с даты оформления ипотечного соглашения прошло как минимум 12 месяцев.

Что касается семей, относящихся к категории многодетных, то для этих лиц государство разработало льготные условия по типу жилого помещения и площади.

К заемщикам выдвигаются и личные требования. Так, стать участниками программы вправе такие лица:

- люди с той или иной категорией инвалидности;

- ветераны войн;

- родители, опекуны и попечители детей, не достигших 18-летнего возраста;

- заемщики, которые столкнулись с финансовыми проблемами по не зависящим от них обстоятельствам (к примеру, банкротство того предприятия, где они были трудоустроены).

Разновидности реструктуризации

Всего выделяются 7 разновидностей рассматриваемой услуги.

- Пролонгация займа — продление кредита. Банк повышает продолжительность действия договора, снижает ежемесячный платеж по кредиту. Это отсрочка окончания действия кредитного соглашения, когда денежные выплаты просто «растягиваются» по времени.

- Кредитные каникулы. Банк устанавливает определенный срок (от 3 до 24 месяцев), в течение которого клиент не платит за кредит либо за проценты по задолженности. Основания для оформления кредитных каникул — рождение ребенка и выход в декрет, учеба, армейская служба.

- Изменение валюты, в которой взят кредит.

Так, заемщики, выплачивающие кредит в зарубежной валюте, вследствие экономического кризиса сталкиваются с финансовыми трудностями.

- Уменьшение размера годовой % ставки. Если у заемщика идеальная кредитная история, то ставка по займу будет снижена. Совокупная сумма переплаты либо повышается, либо остается на прежнем уровне.

Размер ежемесячных платежей снижается, в результате чего финансовое бремя должника несколько облегчается.

- Уменьшение размера ежемесячного денежного платежа. Продолжительность действия кредитного соглашения повышается. Совокупный размер переплаты повышается, так как потребуется выплачивать %.

- Списание финансовым учреждением неустойки. Организация позволяет на некоторое время отсрочить выплату пени и штрафов либо полностью списывает данные платежи.

Воспользоваться данным видом реструктуризации имеют возможность те заемщики, которые в судебном порядке признаны банкротами либо оказались в затруднительных жизненных обстоятельствах, подтвержденных соответствующей документацией.

- Сочетание нескольких типов реструктуризации одновременно.

Выбор банка при реструктуризации

Нередко реструктуризация кредита — вариант для заемщиков погасить текущую задолженность посредством оформления последующего. При выборе банковского учреждения следует принимать в учет размер комиссии за оформление кредита, политики банка к перекредитованию, условия по оформлению повторного кредита. Немаловажным фактором выступает и репутация банка.

1. Обращение в Сбербанк

Если заемщик столкнулся с временными трудностями по выплате кредита, то данный банк предлагает следующие разновидности реструктуризации:

- изменение валюты, в которой оформлен кредит (конвертация в национальную валюту);

- повышение совокупного срока кредитования;

- оформление льготного периода, в течение которого заемщик воспользуется отсрочкой по выплате кредитной задолженности и %.

- Причины для реструктуризации — потеря рабочего места, призыв на военную службу, декрет, потеря трудоспособности.

Желающему воспользоваться реструктуризацией потребуется подать заявку, собрать пакет документов (на официальном веб-сайте представлен подробный перечень) и подписать соглашение при положительном банковском решении.

- Подать заявку можно в дистанционном режиме через сайт либо посетив отделение банка.

2. Реструктуризация в Тинькофф банке

Организация предлагает клиентам при возникновении тяжелых финансовых обстоятельств аннулировать прежний договор, оформив новый, либо поменять условия текущего кредитного соглашения.

Есть 2 программы реструктуризации кредитной задолженности:

- Tunnel — размер ежемесячного платежа снижается до наименьшего по желанию клиента (к примеру, человек точно знает, что в течение ближайших месяцев способен выплачивать только по 300 рублей ежемесячно), на время пользования программой кредитная карта блокируется;

- Installment — банк закрывает кредитку, фиксирует совокупный размер задолженности, оформляет новый кредит: клиент каждый месяц совершает установленный платеж, при этом расходные операции ему недоступны.

3. Реструктуризация в Альфа-банке

Финансовое учреждение предлагает такие виды реструктуризации:

- изменение продолжительности действия кредитного соглашения;

- изменения способа выплаты %;

- оформление кредитных каникул;

- изменение валюты, в которой оформлен первоначальный кредит.

Потребуется составить заявление, приложить требуемый пакет документов и ожидать решения банка.

4. Реструктуризация в Почта банке: как оформить

Кредитное учреждение разработало такие варианты помощи заемщикам:

- отсрочка платежа по кредиту;

- уменьшение размера ежемесячных платежей (данной услугой допускается воспользоваться не более 1 раза);

- перенос даты ежемесячно совершаемых платежей (услугой можно воспользоваться 1 раз в год).

5. Реструктуризация в ВТБ 24

В банке ВТБ 24 представлены следующие способы реструктуризации:

- кредитные каникулы;

- списание определенной доли финансовой задолженности;

- выплата задолженности посредством продажи имущественных объектов;

- оптимизация условий кредитования.

Заключение

Таким образом, банковские организации разрабатывают предложения по реструктуризации, которые выгодны не только обычным гражданам, но и им самим. У каждого банка свой перечень требований к клиентам, которые обладают возможностью воспользоваться данной услугой.

Заявление на реструктуризацию кредита, скачать

Заявление о реструктуризации кредита

2020-12-11

admin

Как реструктуризировать долг

Физические и юридические лица пользуются как собственными средствами, так и заемными. Но иногда долговые обязательства становятся непосильными. Причины бывают разными: один не рассчитал возможностей, у другого изменились обстоятельства. В любом случае решить проблему поможет процедура реструктуризации долгов. Разберемся, что это такое и как ее провести.

Законодательная база

Такой термин используется в разных отраслях права. Наиболее определенно о том, что такое реструктуризация долга, говорит Бюджетный кодекс. Исходя из его трактовки, можно выделить четыре компонента этой процедуры:

- соглашение между кредитором и должником о прекращении исходного обязательства;

- замена его другим;

- разработка нового графика погашения;

- формулировка иных дополнительных условий.

Однако в БК РФ речь идет о государственном или муниципальном долге. Поэтому нам стоит обратиться и к другим сферам правового регулирования.

Исходя из статьи 213.2 Федерального закона № 127-ФЗ от 26.10.2002, реструктуризация долга — это одна из процедур банкротства физического лица. Обычно это первая стадия расчетов с кредиторами. Она предшествует реализации имущества.

Из статьи 84 того же ФЗ можно сделать вывод, что такая мера применяется и в отношении юридического лица на этапе финансового оздоровления. То есть пока организация банкротом не признана, у нее есть шанс восстановить платежеспособность путем реструктуризации долга.

Реструктурировать долг — что это значит на практике

Кредитные организации предлагают такую услугу своим клиентам, испытывающим трудности в погашении задолженностей. Она позволяет решить проблему без привлечения органов власти.

К примеру, у человека сократился доход или он попал в сложную жизненную ситуацию, потребовавшую больших денег. В итоге он перестал вносить платежи по кредиту. Тогда он может обратиться в банк с просьбой о более щадящих условиях.

Если причины оказались действительно уважительными, ответ будет положительным. Банки не хотят терять клиентов и по возможности идут им навстречу. В такой ситуации очень выручит незапятнанная кредитная история.

Что предложит банк

Вариант обычно подбирают, исходя из личных обстоятельств клиента. Необходимо достичь условий, при которых он сможет стабильно расплачиваться за кредит. Рассмотрим, что значит реструктуризация долга, на примере Сбербанка:

- Выделение льготного периода. Банк дает отсрочку по погашению процентов. Тогда ежемесячный платеж становится меньше. Эффективно для тех, кто брал займ на длительный срок, и доля процентов значительно превышает долю тела кредита.

- Увеличение общего срока обязательств. Если добавить число месяцев на погашение всей суммы, размер ежемесячного платежа уменьшится. Однако здесь стоит учитывать переплату, которая получится в итоге. Хотя в большинстве случаев она себя оправдывает.

- Изменение валюты. Подходит тем, кто брал кредит в долларах или евро и стал испытывать трудности из-за изменения курса.

ВАЖНО!

Если речь идет об ипотеке, некоторые банки позволяют уменьшить процентную ставку. Но это возможно лишь в случае снижения ключевой ставки Центробанка.

Еще практикуется рефинансирование, то есть перекредитование. Клиент берет второй кредит на более выгодных условиях для погашения первого. Ставки по таким целевым займам обычно ниже, чем по потребительским и ипотечным. Так банки переманивают клиентов у своих конкурентов.

Реструктуризация долга через суд

Если договориться с банком не удалось, остается прибегнуть к судебной помощи. И тут возможно два варианта: либо возвращаемся к процедуре банкротства, либо подаем иск к кредитной организации с требованием пересмотреть условия.

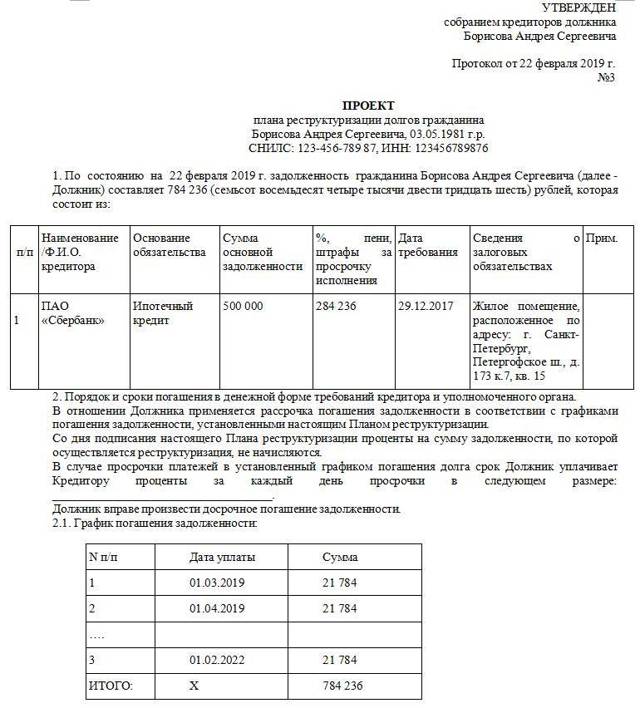

В первом случае понадобится предоставить документы, перечисленные в статье 213.15 Федерального закона № 127-ФЗ:

- проект плана реструктуризации;

- заявление о его одобрении;

- сведения об имуществе должника (включая права);

- информация о задолженности;

- данные о доходах за последние полгода;

- отчет из бюро кредитных историй.

Образец плана

ВАЖНО!

В процессе реализации плана его можно корректировать. Право на внесение изменений есть и у должника, и у его кредиторов. Однако если с планом согласиться, но потом не выполнять, кредиторы могут потребовать отмены решения. Тогда организацию ждет конкурсное производство, а физлицо — реализация имущества.

Во втором случае доказательная база зависит от конкретных условий возникновения препятствий для исполнения обязательств. Наиболее высокие шансы на победу — у женщин-декретниц, призывников, уволенных или сокращенных, а также людей, утративших трудоспособность.

Образец плана

Реструктуризация кредита

В тех ситуациях, когда заемщик испытывает финансовые трудности и не в состоянии выплатить кредит в указанный срок, банки предлагают такую услугу, как реструктуризация кредита. Многие задают себе вопрос, что такое реструктуризация кредита.

Рассмотрим это понятие, способы решения проблемных ситуаций с выплатой долга и их особенности.

Если говорить коротко, реструктуризация — это определенные действия со стороны кредитора по улучшению условий погашения займа, делающие выплату кредита более легкой.

В чем польза реструктуризации?

Главный плюс реструктуризации в том, что клиент спасает свою кредитную историю, которая, как правило, отражает все случаи просрочек, неуплат, задолженностей по кредитам, в какой бы организации они ни были взяты. Бывают бюро, которые фиксируют только длительные просрочки по займу – более 60 дней подряд.

Но заранее знать, из какого БКИ тот или иной банк получает сведения, чтобы решить сотрудничать ли с определенным физлицом, невозможно.

Возможность досудебного решения проблемы также дает реструктуризация, что во всех отношениях лучше прохождения тяжбы: разбирательства с банком могут отразиться на кредитной истории катастрофическим образом, кроме того, вы экономите свои средства и не тратите силы и нервы.

К тому же проигрыш в суде может привести к описи имущества как способу принудительного взыскания средств для уплаты кредита. Безусловно, найти конструктивное решение с банком гораздо выгоднее. Реструктуризация кредита – это возможность погасить займ «малой кровью», без испорченной КИ, дополнительных затрат на судебные разбирательства и выбивания долга через процедуру принудительного взыскания.

Способы реструктуризации кредита

Реструктуризации кредита не означает какой-то единственно заданной схемы, которую выбирает банк и которой заемщик должен следовать, а продукт совместной взаимовыгодной договоренности обеих сторон. Вариантов реструктуризация займа несколько:

- Пролонгация. Этот способ заключается в том, что реструктуризация (перекредитация) выглядит как пропорциональное снижение ставки по кредиту, включая штрафы за просрочки, путем увеличения срока выплат;

- Кредитные каникулы. Еще одна распространенная реструктуризация кредита — это введение отсрочки по уплате долга;

- Списание задолженности. В ряде случаев банки идут навстречу клиентам и полностью или частично снимают штрафные пени, но делается это обычно по уважительной причине, когда клиент объективно не может оплачивать кредит или он признан банкротом. Банк предлагает обычно данный способ реструктуризации кредита, когда уверен, что такое смягчение поможет клиенту все-таки выплатить займ.

- Снижение процентной ставки кредита. Этот вариант используется достаточно редко, т. к. связан со снижением базовой ставки рефинансирования Центральным банков России и доступен только для тех, кто впервые допустил просрочку по кредиту.

- Изменение валюты кредита. Этот способ реструктуризации кредита, как правило, используется, когда происходит удорожание валюты, в которой выплачивается кредит относительно той, в которой заемщик получает доход;

- Поддержка государства. Этот вариант обычно используется для помощи в выплате кредита по ипотеке. В этом случае государство в лице АИЖК доплачивает за заемщика процент по ипотеке, но сумма не превышает 600 тысяч рублей.

- Комбинация этих способов реструктуризации кредита.

- Реструктуризация кредита — это такое изменение условий займа, которое дает возможность заемщику полностью погасить его без ущерба для своей кредитной истории.

Что такое реструктуризация кредита, в чем ее отличие от рефинансирования, плюсы и минусы?

Обратите внимание, что перкредатация— это не то же самое, что и рефинансирование кредита. Рефинансирование – это погашение одного займа за счет средств другого, который также потом придется погашать. Такой кредит также имеет свою процентную ставку.

Реструктуризация кредита – это система мер, направленная на облегчение выплаты одного долга без новых кредитных обязательств. Учтите, что реструктуризация займа должна быть оформлена до возникновения просрочки по платежам и задолженности.

То есть заемщику, который видит возникающие трудности, следует заблаговременно обратиться в банковскую организацию, чтобы ему предложили тот или иной путь решения ситуации. Если у вас образовался долг по кредиту, вам также могут отказать и в рефинансировании.

Учтите, выбирая, такой способ спасения кредитной истории, как реструктуризация, что у каждого варианта есть свои достоинства и недостатки. К примеру, с помощью кредитных каникул и пролонгации снижается размер платежей, но при этом общая сумма к оплате возрастает.

Каждый банк сам определяет, что в ухудшении финансового положения клиента является веским основанием для реструктуризации кредита.

Чаще всего учитываются следующие ситуации:

- снижение общего уровня дохода заемщика или исчезновение дополнительного источника прибыли;

- тяжелое заболевание, утрата трудоспособности, получение инвалидности или смерти заемщика (в таком случае выплачивать займ должны будут прямые родственники/наследники умершего);

- отпуск по уходу за ребенком, когда ежемесячный доход с места работы снижается и доходов не хватает на уплату кредита;

- прохождение срочной службы в армии.

Это далеко не полный перечень оснований для реструктуризации кредита. Подробнее вы можете узнать, связавшись с сотрудниками самого банка, в котором вы взяли кредит.

Порядок реструктуризации кредита

Для проведения процедуры реструктуризации кредита необходим следующий пакет документов:

- паспорт;

- заявление;

- трудовая книжка, включая случаи, когда в период погашения кредита вы остались без работы;

- справка 2-НДФЛ;

- если вы стоите на учете службе занятости, нужна справка из этого органа;

- нотариально заверенное согласие супруга/супруги на изменение условий кредита.

В том случае, когда клиент подает заявление, банк анализирует ситуацию с его доходами, размером займа и процентной ставки, а затем определяет, действительно ли заемщику нужно изменение условий погашения кредита. В случае решения посодействовать клиенту в выплате кредита банк предлагает возможные способы реструктуризации.

Рекомендации

Если вы получили отказ в реструктуризации кредита один раз, пробуйте подать заявление снова. При этом фиксируйте свои действия с приложением всех документов, подтверждающих ваше обращение в банк.

В случае повторных отказов настаивайте на письменно отказе кредитно-финансовой организации – впоследствии этот документ может быть использован в качестве доказательства ваших попыток решить вопрос конструктивно в случае судебного разбирательства. Не стоит ждать, что менеджер банка сам позвонит вам и предложит способ облегченного погашения займа.

Чем больше инициативы вы проявите, тем выше вероятность встречного шага со стороны банка, предложения выгодных условий реструктуризации, а также снижается риск доведения дела до суда и связанных с ним издержек.

На «Выберу.ру» вы можете найти и выбрать те варианты реструктуризация кредита, которые вам подходят. Мы собрали все действующие предложения банков по вашему региону.

Нужно ввести в поисковике «реструктуризация кредита» – и программа выдаст вам список банковских организаций с кратким описанием каждой программы. У каждого банка свои условия смягчения условий кредита.

Чтобы подробно ознакомиться с ними для принятия окончательного решения, нужно перейти на выбранную вкладку, где изложена подробная информация, или связаться по горячей линии с сотрудником банка и задать ему интересующие вас вопросы.

Реструктуризация кредита физического лица в Сбербанке и других банках

Наступивший в 2014-м году очередной экономический кризис серьезно усложнил финансовое положение большого количества отечественных заемщиков.

В результате далеко не каждый клиент банка способен сегодня обслуживать взятые ранее кредиты, своевременно внося ежемесячный платеж.

Одним из вариантов исправления ситуации выступает реструктуризация кредита, главной целью которой является восстановление платежеспособности заемщика.

- Что такое реструктуризация кредита?

- Особенности реструктуризации

- Реструктуризация кредита физического лица

- Причины для реструктуризации кредита

- Реструктуризация ипотечного кредита

- Реструктуризация проблемных кредитов

- Реструктуризация бюджетных кредитов

- Реструктуризация в Сбербанке

- Реструктуризация кредита в ВТБ

- Реструктуризация в других банках

- Реструктуризация кредита физическому лицу

- Реструктуризация для юридического лица

- Как составить заявление на реструктуризацию?

- Какие документы потребуются?

- Заявление на реструктуризацию кредита

- Общий порядок процесса

- Какие бывают программы реструктуризации?

- Выгода от реструктуризации

- Преимущества реструктуризации займа для клиента также очевидны:

Что такое реструктуризация кредита?

Понятие «реструктуризации кредита» подразумевает изменение условий действующего между клиентом и банком договора, направленное на снижение финансовой нагрузки на заемщика.

Это может достигается различными способами: снижением процентной ставки, увеличением срока действия договора, предоставлением кредитных каникул и другими послаблениями для клиента.

Важно понимать, что реструктуризация происходит по инициативе заемщика, но по обоюдному соглашению сторон, так как выгодна и банку, который избавляется от необходимости длительных судебных разбирательств по взысканию долга, и клиенту, сохраняющему хорошую кредитную историю и исправляющему собственное финансовое положение.

Основное отличие реструктуризации кредита от рефинансирования заключается в том, что она происходит в том же банке, с которым у клиента уже имеется действующий договор.

Это несколько упрощает процедуру переговоров, так как кредитная организация обладает всеми необходимыми сведениями о заемщике.

Решение о реструктуризации принимается всегда в индивидуальном порядке с учетом ситуации конкретного клиента.

Реструктуризация кредита физического лица

Крайне важно, чтобы клиент при возникновении у него финансовых проблем сам вышел на контакт с банком, честно рассказав об имеющихся трудностях.

Такой подход намного более эффективен, чем простое прекращение выплат и, тем более, попытки скрыться от сотрудников кредитной организации. Он позволяет с большой долей вероятности найти решение, которое устроит обе стороны.

Чаще всего, в подобной ситуации осуществляется реструктуризация кредита.

Причины для реструктуризации кредита

Основными причинами начала процедуры реструктуризации обычно являются:

- Потеря клиентом источника дохода. Речь в данном случае, как правило, идет об увольнении, закрытии принадлежащего заемщику бизнеса, выходе на пенсию или других подобных ситуаций;

- Резкие колебания курса валюты, в которой взят кредит. При оформлении займа в долларах финансовое положение клиента резко ухудшается, например, при очередном обвале рубля;

- Полная или частичная потеря работоспособности. Она может произойти при возникновении серьезного заболевания, травме или несчастном случае;

- Декретный отпуск по уходе за ребенком;

- Изменение условий кредита по инициативе банка. Нередко ухудшение финансового состояния клиента происходит из-за того, чтоб кредитная организация принимает решение увеличить процентную ставку. Такая возможность предусматривается практически любым кредитным договором, заключенным отечественным банком.

Обращаясь в банк с предложением произвести реструктуризацию кредита, клиент должен понимать, что ему потребуется не просто указать причины ухудшения собственного финансового положения, но и привести документальные доказательства этого. Только в таком случае может идти речь о серьезном рассмотрении заявления заемщика со стороны банка.

Реструктуризация ипотечного кредита

Ипотечный кредит заслуженно считается одним из наиболее тяжелых для заемщика с финансовой точки зрения. Это связано, главным образом, с двумя факторами.

Во-первых, длительным сроком действия займа и большой его суммой, что вынуждает клиента банка в течение многих лет отдавать значительную часть дохода на обслуживание и погашение взятых на себя обязательств. Во-вторых, возможностью лишиться приобретенного по ипотеке жилья при невозможности осуществлять ежемесячные платежи.

Учитывая сказанное, становится понятным, почему именно реструктуризация ипотечных кредитов является сегодня одной из наиболее востребованных на финансовом рынке страны банковских услуг.

Более того, начиная с 2015-го года в стране действует государственная программа, предоставляющая помощь заемщикам при осуществлении реструктуризации ипотечных кредитов. Она позволяет снизить процентную ставку, а также получить отсрочку по выплатам на полтора года.

Реструктуризация проблемных кредитов

Очевидно, что в большинстве случаев реструктуризация инициируется клиентом тогда, когда у него возникают серьезные проблемы с выплатой задолженности банку.

Проводить подобную процедуру в ситуации, когда заемщик исправно выполняет собственные обязательства, невыгодно для банка.

Именно поэтому клиенту для получения положительного решения от кредитной организации крайне важно документально доказать ухудшение финансового положения.

Реструктуризация бюджетных кредитов

Одной из серьезных проблем бюджетной системы страны стал большой размер кредитов, взятых регионами. Она еще более усугубляется тем, что далеко не каждая область или республика в состоянии обслуживать полученные ими займы.

В результате, с начала 2018-го года начнет действовать масштабная программа реструктуризации бюджетных кредитов, предоставляющая регионам льготные условия выплат долгов федеральному центру.

Она рассчитана на 7, а для некоторых субъектов Федерации – даже на 12 лет.

Будучи бесспорным лидером финансового сектора страны, Сбербанк России обладает самой большой клиентской базой. Одним из способов ее сохранения выступает предоставление выгодных условий кредитования.

Примером подобного подхода выступает программа реструктуризации ипотечных займов, разработанная специалистами банка. Она позволяет снизить процентную ставку по ранее оформленным договорам ипотеки.

Реструктуризация кредита в ВТБ

Банк ВТБ, который по большинству показателей занимает 2-3 место в рейтинге крупнейших финансовых структур страны, одним из первых предложил клиентам возможность реструктуризации кредита. В первую очередь, это касается займов физических лиц, так как именно эта услуга наиболее востребована сегодня на рынке.

Реструктуризация в других банках

В настоящее время практически все серьезные банки предлагают клиентам возможность произвести реструктуризацию кредита.

Конечно же, для начала подобной процедуры требуется наличие серьезных причин, существование которых заемщик должен доказать документально.

Тем не менее, нередко кредитные организации идут навстречу клиентам, так как прекрасно понимают, что такой вариант решения проблемы, в конечном итоге, выгоден обеим сторонам.

Реструктуризация кредита физическому лицу

Наиболее часта процедура реструктуризации применяется для займов физических лиц. Это легко объяснимо тем, что именно среди подобных кредитов можно найти наибольшее число проблемных.

В результате банку приходится выбирать – лишиться клиента, перейдя к длительной и малоэффективной процедуре взыскания долга, или помочь заемщику восстановить платежеспособность путем реструктуризации кредита.

Не удивительно, что достаточно часто финансовая организация останавливается на втором варианте решения проблемы.

Реструктуризация для юридического лица

В целом процедура реструктуризации юридического лица мало отличается от аналогичного процесса, который проводится по отношению к физическому. Однако, необходимо учитывать ряд нюансов.

Во-первых, одной из основных задач выступает недопущение банкротства компании по инициативе кредитора.

Во-вторых, предприятие, как привило, разрабатывает бизнес-план, целью которого является доказать банку, что проводимая реструктуризации приведет к восстановлению платежеспособности юридического лица.

Как составить заявление на реструктуризацию?

Форма заявления на реструктуризацию разрабатывается каждым банком самостоятельно. Получить бланк можно либо при личном посещении офиса кредитной организации, либо скачав в электронном виде с сайта банка. При заполнить заявление не составляет никакого труда, так как оно содержит основные сведения о заемщике и обязательно указание причин возникновения финансовых трудностей.

К заявлению на реструктуризацию необходимо приложить следующий пакет документации;

- копию паспорта заявителя;

- документальное подтверждение его финансовых проблем;

- копию договора с банком, условия которого подлежат реструктуризации;

- дополнительные документы (конкретный перечень устанавливается кредитной организацией).

Заявление на реструктуризацию кредита

Сегодня практически все банки предоставляют клиентам возможность оформить заявление на реструктуризацию в режиме онлайн. Такой способ значительно удобнее для заемщика, так как отнимает немного времени. Однако, необходимо понимать, что при согласии кредитной организации на реструктуризацию потребуется личное посещение офиса банка для обсуждения конкретных условий.

Общий порядок процесса

Процедура реструктуризации запускается после подачи клиентом соответствующего заявления. В случае заинтересованности со стороны банка заемщик проводит переговоры, как правило, со специалистами отдела по работе с задолженностями.

Затем клиенту необходимо предоставить дополнительно затребованные сотрудниками кредитной организации документы, после чего в течение предусмотренного правилами банка времени принимается решение о реструктуризации или отказе от ее проведения.

При одобрении процедуры сторонами подписывается новый договор или дополнительное соглашение к существующему.

Какие бывают программы реструктуризации?

Наиболее часто на практике используются такие виды реструктуризации:

- пролонгация кредитного договора;

- снижение процентной ставки;

- кредитные каникулы;

- замена валюты кредита;

- комбинация описанных выше вариантов.

Выгода от реструктуризации

Реструктуризация кредита выгодна обеим сторонам. Банк получает возможность сохранить клиента, избавляясь при этом от необходимости начинать непростую процедуру взыскания, которая обычно затягивается на длительный срок, а кроме того, часто оказывает попросту неэффективной.

Преимущества реструктуризации займа для клиента также очевидны:

- снижается финансовая нагрузка;

- сохраняется безупречная кредитная история;

- отсутствуют крайне малоприятные судебные разбирательства или исполнительные производства.

Именно писанные выше преимущества реструктуризации сделали эту процедуру достаточно популярной и востребованной на сегодняшнем финансовом рынке страны.

Как я реструктурировала ипотеку

Надежда Гусева

реструктурировала ипотеку

Профиль автора

В декабре 2015 года я взяла ипотечный кредит на 2,7 млн рублей и купила старшей дочери квартиру.

На тот момент ежемесячный платеж — 43 тысячи рублей — был для меня комфортным. Но в марте 2018 года я родила сына, вышла в декрет и перестала зарабатывать.

Из-за снижения ставки ЦБ банк снизил ставку по кредиту с 14,4 до 11,9%, еще часть долга я погасила маткапиталом — ежемесячный платеж снизился до 33 тысяч. Почти полтора года я платила эту сумму, используя личные сбережения.

Потом они кончились, декретных выплат и денег от мелких подработок явно не хватало на жизнь и ипотеку. А выходить на работу и оставить ребенка на няню я была еще не готова. Тогда я решила, что с кредитом пора что-то делать.

Как грамотно потратить и сэкономитьРассказываем в нашей рассылке дважды в неделю. Подпишитесь, чтобы совладать с бюджетом

Если не хватает денег на ежемесячный платеж, есть несколько способов его уменьшить: получить ипотечные каникулы, рефинансировать кредит или реструктурировать его.

Ипотечные каникулы — это такая передышка в выплатах по ипотеке. Банк приостанавливает платежи на срок до полугода, а ипотека становится на эти полгода длиннее. Каникулы можно взять только один раз на каждый ипотечный кредит и только при соблюдении условий, прописанных в федеральном законе № 76.

Рефинансирование — это оформление кредита в другом банке на более подходящих для заемщика условиях. Но заемщик деньги от нового кредита на руки не получит: новый банк переведет их старому банку для погашения первоначального ипотечного кредита. Если договориться с новым банком, можно взять новую ипотеку на больший срок — тогда ежемесячный платеж может быть меньше.

Рефинансировать ипотечный кредит в другом банке я тоже не смогла: банки категорически мне отказывали, даже несмотря на почти идеальную кредитную историю. Думаю, дело в том, что я не работала уже полтора года и моя справка о доходах за последний год не устраивала банки.

Реструктуризация — это изменение условий ипотечного кредита. То есть остается та же ипотека в том же банке, но меняются условия, например срок кредита.

Последовательность действий при реструктуризации банальная: подать заявку, получить решение банка и подписать документы.

В том банке, где я кредитовалась, подать заявку можно при личном визите в любое отделение или онлайн — через личный кабинет. Отделение было рядом с домом, поэтому я пошла туда.

Сначала я обратилась к менеджеру, который выдает ипотеку. Он перенаправил меня к сотруднику, который занимается просроченными задолженностями, хотя на тот момент просрочки у меня не было.

В качестве документов, подтверждающих и объясняющих ухудшение финансового положения, я предъявила справки 2-НДФЛ за 2018 и 2019 годы и копию свидетельства о рождении ребенка.

Этого оказалось достаточно. На следующем этапе я заполнила довольно подробную анкету. Банк хотел знать о моем текущем семейном положении и о том, кто живет вместе со мной.

Интересовался моим работодателем и моей должностью, а еще тем, как часто я меняла работу за последние три года, где и кем за это время работала. Потребовалось перечислить всю ценную собственность: квартиры, дачи, машину, ценные бумаги.

Указать все долговые обязательства — с суммой долга, процентной ставкой, размером ежемесячного платежа.

Еще попросили выбрать форму реструктуризации. Предлагали такие варианты:

- отсрочку погашения процентов — то есть какое-то время гасить только основной долг;

- отсрочку погашения основного долга — то есть какое-то время платить только проценты;

- добавление просроченной задолженности и неуплаченных процентов к сумме основного долга;

- увеличение срока пользования кредитом.

Также в анкете нужно указать, откуда появятся деньги на выплату кредита, если сейчас вы просите отсрочку. Хотя я не просила отсрочку, я написала в анкете, что в 2021 году выйду на работу. Я была готова приложить копию своего трудового договора, но этот документ банку не потребовался. Вся процедура оформления запроса на реструктуризацию заняла около 10 минут.

На следующий день после похода в отделение я получила смс о том, что мой запрос принят к рассмотрению. Банк взял на принятие решения три месяца. И это был для меня первый неприятный сюрприз, потому что я рассчитывала все решить за два-три рабочих дня.

Наконец мне позвонили и сказали, что документы готовы. Назначили дату и время визита в банк и конкретного специалиста, который занимался моим вопросом. Приехать надо было в специальное отделение банка, которое работает с проблемными задолженностями.

В день подписания мне позвонил сотрудник банка и уточнил, хочу ли я получить отсрочку выплат основного долга и устроит ли меня сумма ежемесячного платежа, которую банк готов предложить. Сумма была великовата — я сообщила об этом, а от отсрочки отказалась. В итоге с 33 тысяч рублей банк предложил снизить ежемесячный платеж до 20 тысяч.

График платежей я увидела, только когда приехала подписывать документы. Ситуация при согласовании реструктуризации сильно отличалась от обстановки при заключении кредитного договора.

Когда я брала кредит, у меня была возможность поиграть со сроком и суммой платежа, менеджер тогда распечатал три интересующих меня варианта и предложил проанализировать и выбрать. При заключении договора на реструктуризацию мне принесли один-единственный вариант, который предлагал банк. Я могла или согласиться и подписать, или отказаться и уйти. Я приняла условия банка.

Договор о реструктуризации кредита я подписала в сентябре 2019 года. В декабре мне позвонили из банка и попросили подъехать в МФЦ, чтобы продлить срок действия закладной, по которой квартира находится в залоге у банка. В МФЦ меня встретил сотрудник банка — уже с талончиком на оговоренное время. Мы быстро оформили необходимые документы.

Банк предупреждает, что при реструктуризации полная стоимость кредита и сумма переплаты могут увеличиться — из-за отсрочки выплаты основного долга или увеличения срока пользования кредитом. Я понимала это и без предупреждений, но не представляла, как именно они увеличатся, пока не увидела новый график платежей.

На момент реструктуризации мне оставалось выплатить банку 1 731 647 Р. По старому графику я выплатила бы их за шесть лет, внося по 33 тысячи в месяц. Остаточная переплата в таком случае составила бы около 700 тысяч рублей. С новым графиком срок кредита вырос на 10 лет, платеж уменьшился до 20 тысяч рублей, а переплата выросла до 2,2 млн.

По таблице ниже видно, почему так выросла переплата. Долг остается таким же, проценты считаются так же, а вот ежемесячный платеж стал меньше. Меньшая сумма пойдет на уменьшение основного долга → больше долга останется на следующий месяц → на него начислят больше процентов → на погашение основного долга пойдет небольшая сумма. Замкнутый круг.

До реструктуризации

1 731 646 Р

После реструктуризации

1 731 646 Р

До реструктуризации

33 764 Р

После реструктуризации

20 017 Р

Проценты за ближайший месяц

До реструктуризации

16 866Р

После реструктуризации

16 866 Р

Какая сумма идет на погашение основного долга

До реструктуризации

16 898 Р

После реструктуризации

3151 Р

Остаток долга к следующему месяцу

До реструктуризации

1 714 748 Р

После реструктуризации

1 728 495 Р

Сколько процентов начислят в следующем месяце

До реструктуризации

16 771 Р

После реструктуризации

16 906 Р

Надо помнить, что кроме выплат по кредиту каждый год необходимо страховать объект недвижимости. Причем обязательному страхованию подлежит часть стоимости объекта, равная остатку задолженности перед банком. Поскольку задолженность уменьшается медленнее, я больше заплачу за страховку.

Чтобы понимать, как меня воспринимают банки, я периодически заказываю кредитный отчет. В 2019 году я заказывала такой отчет в августе, когда пыталась получить новый кредит, и в октябре, спустя полтора месяца после реструктуризации.

Я ожидала, что мой кредитный рейтинг снизится, а он незначительно вырос. То есть реструктуризация сама по себе не портит кредитную историю.

Мой скоринговый балл в августе, до того как я подала заявление на реструктуризацию Мой скоринговый балл в октябре, после реструктуризации

- Реструктуризация позволяет сохранить недвижимость и не навлечь на себя судебное разбирательство, коллекторов и другие неприятности.

- Банк может предложить несколько вариантов реструктуризации на выбор.

- Реструктуризация не оформляется мгновенно — не стоит тянуть с подачей заявления до последнего момента.

- Реструктуризация может повлиять на условия по другим кредитным продуктам этого банка, если они у вас есть.

- Реструктуризация полезна, если нет денег, чтобы платить кредит сейчас, но есть понимание того, когда и откуда они появятся.

Желающему воспользоваться реструктуризацией потребуется подать заявку, собрать пакет документов (на официальном веб-сайте представлен подробный перечень) и подписать соглашение при положительном банковском решении.

Желающему воспользоваться реструктуризацией потребуется подать заявку, собрать пакет документов (на официальном веб-сайте представлен подробный перечень) и подписать соглашение при положительном банковском решении.