Рефинансирование микрозаймов без залога – удобная процедура для граждан, которые столкнулись с оформлением кредита, но не могут своевременно или в полном объеме исполнить взятые финансовые обязательства.

Погашение долга затрудняются следующими факторами: большие проценты, наличие заболеваний или семейных обстоятельств, увольнение с работы и прочие обстоятельства. Чтобы не допустить просрочек, рекомендуем сделать перекредитование.

Процедура по времени не затратная, но хлопотная.

Существует множество организаций и способов по перекрытию старого долга. У каждого из них есть свои нюансы и недостатки.

Те, кто исправно платил в МФО, а затем понял, что не справляется со своими обязанностями, отправляются в банки. Но вместо перекредитования там зачастую предлагается новый потребительский кредит. Микрофинансовые организации не проверяют наличие долгов граждан в банках. Поэтому допустимо взять один кредит ради погашения другого.

Лучшие предложения российских банков

50 000 — 2 000 000 ₽

от 12 месяцев до 3 лет

Заявка

300 000 — 5 000 000 ₽

от 12 месяцев до 7 лет

Заявка

100 000 — 5 000 000 ₽

от 12 месяцев до 7 лет

Заявка

50 000 — 5 000 000 ₽

от 6 месяцев до 7 лет

Заявка

50 000 — 5 000 000 ₽

от 12 месяцев до 5 лет

Заявка

15 000 — 1 000 000 ₽

от 3 месяцев до 5 лет

Заявка

100 000 — 1 600 000 ₽

от 3 лет до 10 лет

Заявка

50 000 — 3 000 000 ₽

от 12 месяцев до 7 лет

Заявка

Перспективный вариант — получение кредитки, в этом случае доходы не проверяются (официальные). Но не стоит рассчитывать, что банки совсем не проверяют КИ человека. Они обязаны страховаться от несостоятельных плательщиков.

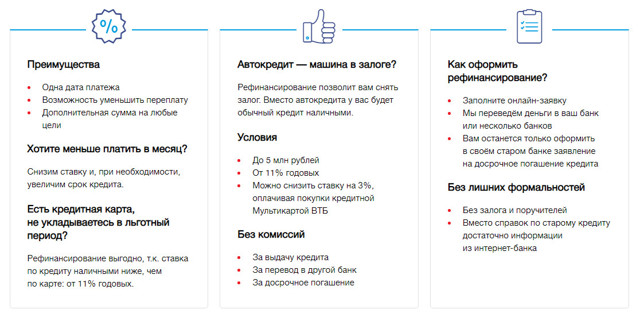

Если обратить внимание на отзывы в независимых источниках, то такие банки, как: Тинькофф, Ренессанс Кредит или Хоум Кредит, имеют лояльное отношение к людям, не справившихся с оплатой микрозаймов. Райффайзенбанк или ВТБ аналогичным образом показывают благоприятную статистику в выдаче кредитов заемщиков с просрочками. Кратко о плюсах процедуры на примере последнего банка.

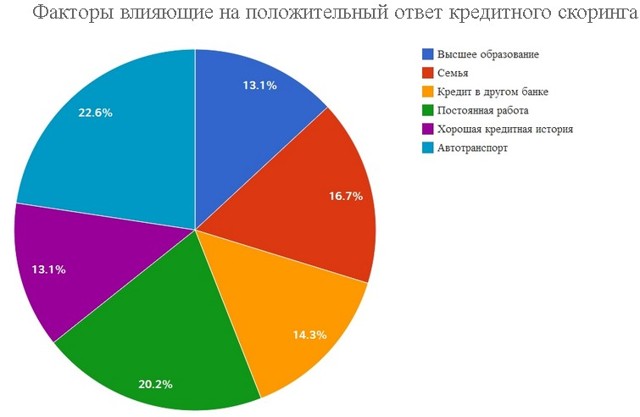

Как повысить вероятность одобрения

Какие факторы повышают вероятность перекредитования:

- в кредитной истории отсутствуют просрочки и проблемы с погашением займов;

- наличие официального источника доходов;

- ликвидная собственность (автомобиль, недвижимость);

- постоянная прописка и нахождение в городе, где есть офис банка.

Какие факторы сказываются на том, что будут снижены шансы одобрения кредита:

- просрочки;

- отсутствие постоянного места работы и доходов.

Например, человек, который решил перекредитоваться на сумму в 30 тысяч рублей, полученную в «Займере» под низкие проценты — 0,63 % в день, в ВТБ по ставке в 26 % годовых. Это гораздо выгоднее, так как рассчитывается новый график платежей, а переплата меньше.

Чтобы повысить вероятность одобрения, должно быть наличие документов, доказывающих платежеспособность. Таковыми являются:

- Справка о наличии официального дохода, желательно, наличие информации о повышении заработка на момент подачи заявки.

- Подтверждающие бумаги о том, что клиент владеет ценным имуществом (дарственная или наследство).

- Справки, что заемщик имеет ценное имущество или авторские права.

- Документ на выкуп закладной. Актуально, когда займ оформляют на покупку жилья в собственность.

Еще одним вариантом является привлечение созаемщиков, имеющих чистую кредитную историю или оптимальный уровень доходов.

Новое МФО

Если банк посчитал клиента экономически несостоятельным, а долг продолжает расти, надо обратиться за помощью в другую МФО. Существуют также посреднические агентства по рефинансированию микрозаймов. В этом случае будет действовать схема, когда средства получает не заемщик, а МФО.

Новую программу запустил бренд MoneyMan. Она направлена как раз на рефинансирование микрозаймов. Подробно о ней можно узнать на официальном сайте: moneyman.ru/refin.

Взамен будет одобрен более выгодный кредит. Если большая часть микрофинансовых организаций выдает краткосрочные займы под 1,5-2 % в день (730% годовых), то агентства предлагают более лояльные ставки.

| Название | Ставка, срок и сумма (max) | Детали |

| Деньги сразу | 1% в день До 16 дней 30 000 рублей |

Большой выбор программ, одобрение для клиентов с плохой КИ |

| Турбозайм | 1% в день До 168 дней 50 000 рублей |

Плохую КИ можно исправить, взяв несколько раз займы и погасив их |

| Займер | 1% в день До месяца 30 000 рублей |

Лояльны к постоянным клиентам, снижают ставку в 3 раза, можно отдельно заказать улучшение кредитной истории |

| Быстроденьги | От 1% в день До месяца 15 000 рублей |

Займ для первых клиентов 0%, если будет погашен своевременно |

| CreditPlus | От 1% в день До месяца 15 000 рублей |

Возможно продлить займ, если не получается вовремя погасить, существует программа кэшбека. Первый займ 0% |

Описанный способ имеет определенные минусы. При обращении к специализированным агентствам нужно предоставить справку о доходах и другие документы. Если сумма превышает 300 тысяч рублей, потребуется найти созаемщиков. Автоматически таковыми выступают жены и мужья.

Выгодным будет рефинансирование микрозаймов под залог недвижимости. Актуально, если сумма долга превышает 200 тысяч рублей. В некоторых крупных городах работают кредитные потребительские кооперативы. Благодаря стремительному развитию кампании, офисы появляются в других регионах.

Лицо вступает в КПК, оплачивает членский взнос до 2 тысяч рублей. И у него появляется возможность рефинансирования собственных займов в МФО на определенную сумму со ставкой 48 % годовых.

Обязательное условие заключается в том, что при крупной сумме нужно будет предоставить залог. Если наглядно посмотреть: при взятии 30 тысяч, через 12 месяцев нужно будет вернуть 43 000 р. Каждый месяц надо делать взнос 3,5 тысячи р.

Перекредитование в том же МФО

Благодаря услуге перекрытия кредита в том же МФО, сотрудники организации еще больше наживаются на клиенте, у которого возникли трудности. В большинстве случаев, это пролонгация.

Редкие кредиторы предлагают полноценное перекредитование. Пролонгация – возможность продления кредита путем оплаты процентов, которые накопились за это время.

Остается неизменным только тело займа, а проценты уже на следующий день начинают начисляться по-новому.

Некоторые МФО, имеющие связь с картой клиента, автоматически берут оплату за мзду, а потом продевают срок пользования средствами и начисление тех же процентов.

МФО «Турбозайм» взимает ежедневную комиссию в размере 2,17 %. Если заемщиком был взят микрокредит в размере 10 000 рублей на 7 дней, он возвращает порядка 11,5 тысяч. А услуга пролонгации предполагает, что через 21 день нужно будет вернуть уже 15,5 тысяч.

Применяется подобная «реструктуризация» займа в случае, если в течение нескольких суток должна поступить необходимая для погашения сумма. Иначе, долги будут только нарастать.

Есть и другой выход из ситуации. Многие МФО предлагают первый займ под 0 %. Можно воспользоваться этой услугой, но следует делать это так, чтобы долги не наслаивались друг на друга.

Что такое рефинансирование

Оно подразумевает оформление нового кредита для погашения имеющегося займа, одного или нескольких. Денежные средства могут выдать только в другом финансовом учреждении и на иных условиях.

Для получения услуги каждый кредитор обязан дать согласие, так как долг, в буквальном смысле, перепродается.

При наличии плохой кредитной истории займодатели крайне редко идут на сделку по оформлению нового кредита, но имеются специальные программы для таких случаев.

Пример того, как рефинансирование влияет на размер платежа.

Рефинансирование МФО с просрочками без залога предоставляется, как:

- реструктуризация – одобряется у того же кредитора по сниженной ставке (делается редко и в исключительных случаях);

- перекредитование в другой организации (в МФО или банке).

У рефинансирования есть нюансы:

- деньги передаются наличными в МФО;

- средства зачисляются на новый кредитный счет для погашения первого займа (должник обязан предоставить справку).

Синонимом рефинансирования является перекредитование. Суть заключается в том, что несколько долгов можно консолидировать в одном займе.

Услуга перекредитования имеет следующие плюсы:

- Ежемесячная выплата уменьшается.

- Клиент вправе изменить валюту кредита.

- Объединение нескольких долгов в один займ.

- Микрофинансовые компании назначают высокие проценты, а рефинансирование в банке их нивелирует.

- После оформления документов снимается обременение с залога.

- Новый график платежей.

- Среди минусов — отказ банка в рефинансировании, если у него нет возможности перебить ставку МФО.

- Наглядно о данном продукте в видеоролике ниже.

- Услуга имеет особенности, которые необходимо учитывать при подписании договора.

- Получение нового займа при испорченной кредитной истории — затруднительно, так как банки весьма осторожно относятся к подобным клиентам.

- При желании объединить несколько задолженностей, нужно понимать, что кредитор позволит это сделать не более, чем для пяти займов.

- Процесс выгоден при долгосрочном займе на крупную сумму.

- Нужно предоставить дополнительные документы.

- Могут появиться непредвиденные расходы и издержки (для оформления справок и выписок).

Принимая решение о рефинансировании, нужно проанализировать свои финансовые возможности. Новый кредитор потребует строгого соблюдения выставленных условий. При отсутствии работы и официального заработка можно не сомневаться, что покрыть старые долги новым кредитом не получится.

Процесс происходит по стандартной схеме. Все МФО, рефинансирующие микрокредиты, имеют специальную онлайн-форму для заявки, после заполнения которой, нужно ожидать решения. Если оно положительное, новому кредитору высылаются документы и отсканированная копия договора.

Далее, система или сотрудник предлагают на выбор размер регулярного платежа. Подписывается договор, где указывается цель займа, сумма, условия и реквизиты лица, получающего деньги. Перевод средств осуществляется на счет МФО.

Вышеуказанная схема может быть изменена. Например, в «Аналитик Финанс», где деньги выдают лично, после этого нужно письменно подтвердить закрытие займов в других компаниях. В противном случае ставка вырастет с 80 до 300 %. Далее, гражданин начинает оплачивать счета, согласно новым тарифам: ежемесячно, в определенное число.

Если берется новый кредит в банке, процесс аналогичен тому, что и при получении классического займа. Подается заявка и документы, ожидается одобрение, получаются средства, которыми погашается долг.

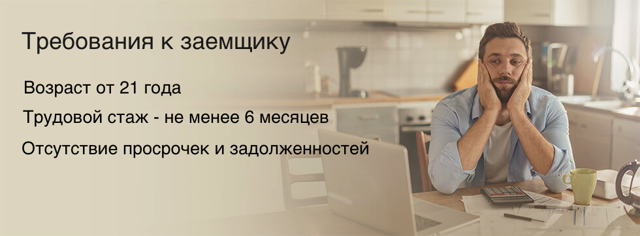

Требования

Если сравнивать с обычным получением микрозайма, перекредитоваться под более лояльную ставку в крупном МФО нельзя до тех пор, пока не будут предоставлены требуемые документы. А запросы у них немного ужесточились:

- Возрастные ограничения – от 21 года (если лицу менее 25 лет, потребуется поручительство) до 70 лет. Больше шансов у лиц с 23 до 65 лет.

- Некоторые крупные МФО требуют рабочий стаж для поручителя не менее 3 месяцев.

- Гражданство России с постоянной регистрацией на территории страны. Но иногда допустима и временная прописка.

- Если лицо обращается в Рефинансируй.рф, понадобятся справки о материальном положении, но это в исключительных случаях.

- Требуется, чтобы гражданин провел хотя бы один платеж по старому кредиту.

В зависимости от политики кредитной организации, определяются требования для заявителей.

Если у человека плохая кредитная история

Для анализа вероятности получения перекредитования при наличии просрочек, граждане самостоятельно изучают свои КИ. Можно раз в год бесплатно получить сведения в БКИ.

Шансы на получение нового кредита в крупной финансовой организации повышаются у заемщика, ни разу не просрочившего платежи.

Некоторые соискатели поступают по другому, берут нецелевой кредит, чтобы перекрыть старый. И законом это не запрещается.

Большая часть людей предпочитают получить рефинансирование при наличии просрочек по кредитам, в результате чего, получают отказ. Крупные банки имеют специальные программы для граждан, желающих закрыть старые займы. Рекомендуем взять кредит в небольшом банке, обычно, для повышения собственного рейтинга займодатели соглашаются на сделку.

Достаточно зайти на официальный сайт выбранной компании и заполнить заявку. При наличии программ перекредитования, можно обратиться в это учреждение с ходатайством. Порядок действий следующий.

В результате при подаче заявки на рефинансирование микрокредита другому займодателю, следует пройти такие этапы, как:

- заполнение анкеты и заявления, и отправить их по электронному адресу либо лично передать в офис;

- предоставить паспорт, справки о доходах и реквизиты счета;

- после одобрения подписывается договор с новыми условиями и графиком;

- ожидание средств.

Далее, нужно следовать новому графику платежей.

Вывод

Рефинансирование микрозаймов без залога, как правило, осуществляется в других МФО на более выгодных условиях. Сложный, но выгодный вариант — это взять кредит наличными в банке. Желательно не пользоваться реструктуризацией в организации, где был получен займ, поскольку там постараются еще больше загнать человека в «долговую яму».

Способы рефинансирования микрозаймов в 2021 году

Микрозаймами пользуются многие россияне, они помогают поправить финансовое состояние.

Если человек берет небольшую сумму «под зарплату» и не успевает ее отдать, ему приходиться оформлять еще один займ, чтобы рассчитаться с предыдущим, так он оказывается должен крупную сумму, которую не в состоянии быстро погасить. В такой ситуации поможет рефинансирование микрозайма, а как его провести и где это сделать описано ниже.

Что такое рефинансирование микрозайма?

Такие ссуды выдаются под большой процент, который начисляется за каждые сутки, короткий срок их погашения нередко заканчивается с большим долгом выходом становится оформление еще одного займа, но под более низкую процентную ставку.

Даже если заемщик давно не оплачивал свой кредит и по нему уже стали начисляться штрафы и пеня многие МФО все равно выручают человека и дают ему небольшую сумму под высокий процент.

За счет чего они компенсируют риски невозврата выданных кредитных средств, и если заемщик долгое время не возвращает уже два, а то и три ссуды, то финансовая структура продает его долг в коллекторскую службу, а уж те, смогут причитающиеся им деньги.

Описанный вариант развития событий не редкость, из-за чего заемщику порой сложно перекредитоваться еще на стадии выплаты основного займа, МФО выгоднее оформить второй кредит. Если возникли трудности со взятием ссуды в одном финансовом учреждении, то необходимо обратиться в другое.

Существует два вида рефинансирования:

- Перекредитование. При нем кредит получают в другом банке или МФО, и за счет новой ссуды погашают возникшую задолженность по предыдущей ссуде. Оно имеет два подвида: новая ссуда выдается наличными на руки, и человек сам погашает предыдущий займ, второй вариант предполагает, что второй кредитор рассчитывается с первым, а заемщик выплачивает только новую ссуду.

- Реструктуризация – выдается новый кредит с меньшими процентами, но в случае с МФО этот вид не работает, они не идут на такие уступки.

Как рефинансировать микрозайм?

Процедура будет несколько отличаться с учетом того, в какой финансовой структуре она будет происходить: в банке, МФО или агентстве по перекредитованию.

В МФО

Операцию рефинансирования микрозаймов выполняют онлайн, когда нужно будет вносить очередную плату за предыдущий кредит, и не будет хватать средств, достаточно будет оформить заявку. Весь процесс выглядит следующим образом:

- Оформление анкеты на выбранном сайте или отослать заявку на электронный адрес, можно также принести ее прямо в офис МФО.

- Совместно с заявкой необходимо приложить все указанные на сайте документы, среди которых обязательным является паспорт, реквизиты счета, который нужно погасить.

- После одобрения заявки необходимо подписать договор, потребуется явиться в офис.

Когда все формальности будут соблюдены, МФО автоматом погашает предыдущие долги и распределяет сроки и суммы погашения новой ссуды. Заемщику останется только вовремя их вносить, а также получить справку об отсутствии задолженности по предыдущей задолженности.

В банке

Получить кредит в этой финансовой структуре сложнее, чем в микрофинансовых организациях, процесс делится на несколько этапов:

- Заполнение заявки на получение ссуды;

- Этап рассмотрение анкеты, ее одобрение или отклонение;

- В случае положительного решения банка необходимо явиться в ближайшее его отделение по месту регистрации и после подписания договора получить нужные средства на свой расчетный счет;

- Снять деньги с карточки и расплатиться по предыдущей ссуде.

Лучше сразу же обезопасить себя от будущих неприятностей по случаю внезапно возникших долгов и взять в МФО справку о том, что кредит погашен полностью.

Документы и требования к заемщику

Не многие финансовые учреждения предоставляют заемщикам удобные условия кредитования, из-за чего необходимо тщательно относиться к их выбору. Главной причиной отказа в рефинансировании выступает большие риски банков, ведь заемщик предоставляет минимальный пакет документов.

Некоторые микрозаймы не подлежат рефинансированию, к ним относятся: задолженность по кредитным картам, перед частными инвесторами или ломбардами.

Пакет документов может быть определен отдельно взятым финансовым учреждением, но в основном требуется:

- Паспорт;

- Идентификационный код;

- Документы о доходах и занятости;

- Договор, заключенный с другим МФО, долг в котором следует погасить.

Основными требованиями к заемщику выступают:

- Возраст. Микрозаймы могут выдаваться тем, кто уже достиг 18, но не дожил до 70 лет.

- Размер долга. В основном банковские организации соглашаются на рефинансирование, когда сумма задолженности лежит в пределах от 30 до 500 тыс. рублей.

- Работа. Повторная выдача займа выдается только трудоустроенным гражданам, которые могут доказать это взятой с места работы справкой.

- Платежи. Если по предыдущему займу был выплачен хоть один платеж, то новый МФО возьмется погашать долг.

- Срок погашения. Он может длиться от 1 месяца до 5 лет, в некоторых случаях финансовые учреждения могут пересмотреть его и увеличить, если клиент сможет объяснить важные причины для этого.

- Залог. Если заемщик не имеет постоянной работы, он может представить банку в качестве залога свое жилье или авто.

Три способа рефинансировать микрозайма

Существует проверенные варианты возвращения долга.

В банке

Рефинансирование микрозаймов в чистом виде эта структура не производит, но в ней можно оформить обычный займ или оформить кредитку, и воспользовавшись взятыми средствами, погасить свою задолженность перед МФО. Это выгодное предложение, так как процент по банковскому кредиту будет заметно ниже, чем в других структурах. Обращение в банк поможет стабилизировать ситуацию и постепенно выплатить даже большую сумму.

В другом МФО

Если не удалось получить рефинансирование в МФО, где брали кредит можно обратиться с заявкой в другой.

Чтобы способ не стал неподъемным, так как придется выплачивать средства сразу по двум кредитам, то необходимо выбирать организацию, в которой предлагают условия гораздо выгоднее, чем по предыдущей ссуде.

Существенно снизить процент поможет залог, в качестве которого подойдет любая недвижимость, при этом можно брать ссуду даже если предыдущий займ был с просрочкой. Также помогут поручители с большими доходами, чем у заявителя и хорошей кредитной историей.

Выбирая лучшую МФО, необходимо обратить внимание на следующие критерии:

- Срок погашения должен быть не короче предыдущего;

- Ставка по кредиту в сутки должна быть хотя бы на 0,5% ниже;

- Подсчитать процент итогового процента.

Перекредитование в той же МФО

Предполагает осуществление пролонгации в той же микрофинансовой структуре, только сделать это необходимо до окончания срока выплат по кредиту.

Лучшие банки для рефинансирования микрокредитов

Приведенные выше три способа погашения займа дают представление об особенностях каждого из них, желательно стремиться получить рефинансирование в банке, так как он представляет самые выгодные процентные ставки. Среди наилучших представителей таких учреждений можно выделить:

- Банк «Тинькофф». В нем можно оформить кредитную карту, средства с нее могут идти на любые нужды клиента, в том числе и на погашения микрозайма. Процентная ставка по пластику находится в пределах от 20 до 30%, а грейс-период длится 4 месяца, за это время можно погасить ссуду без оплаты процентов. Максимальный лимит кредитного пластика – 300 тыс. рублей.

- Сбербанк. Учреждение предлагает потребительские кредиты до 3 млн. рублей, которые могут идти с величиной процентов от 11,99 и до 16,99%, длительность погашения составляет от 2 до 7 лет, можно взять до 5 займов.

- Банк «Ренессанс Кредит». Организация предлагает получить ссуду на любые цели, сумма средств варьируется от 30 до 700 тыс. рублей, а ставка в год составляет всего 11,9%. Срок кредитования от 1 до 5 лет.

- ВТБ 24. В этом банке можно осуществить рефинансирование на 1 млн. рублей, годовой процент будет составлять 17-30%. Взятые средства можно вернуть за пять лет.

- Альфа Банк. Точный размер процентов устанавливается для каждого заемщика индивидуально, на него влияет количество предоставляемых документов и размер кредита. Срок его погашения может быть от 2 до 7 лет. Ставки находятся в пределах от 11,99 до 17,99%.

- ОТП Банк. Максимальный размер займа в нем составляет 750 тыс. рублей, годовой процент – 19%, кредитование осуществляется на 60 месяцев.

Крупные банки идут на рефинансирование сразу нескольких микрозаймов, объединяя их в один кредит.

Как рефинансировать заём с плохой кредитной историей?

Существуют компании, которые не бояться идти навстречу клиентам с запущенными выплатами по кредитам, но они выдвигают для них жесткие условия, чтобы компенсировать свои риски. Рефинансирование микрозаймов дистанционно в таком случае вполне доступно.

Смотрите на эту же тему: Срочные займы от 35000 рублей на карту

Лучше всего выбирать маленькие организации, которые еще не насобирали себе многочисленную базу клиенту, они дорожат каждым заемщиком, из-за чего редко отказывают в кредите. Даже если у них будет месячная ставка в 80%, она все равно лучше, чем при просрочке -2% в сутки.

Можно ли рефинансировать микрокредит с просрочкой?

- Банки не очень приветствуют заявки должников, но обращаться в них стоит, чтобы избежать штрафов и начисление пени, только не нужно затягивать, так как каждый день просрочки рассматриваться другими МФО, как существенный минус.

- Некоторые организации сообщают о просрочке в БКИ уже через сутки, другие ждут до 4 дней, надеясь, что клиент оплатит, из-за чего о неуплате по кредиту другие организации узнают моментально, давая запрос.

- Рефинансирование займов МФО с просрочками можно заказать в таких организациях:

- еКапуста;

- Кредито 24;

- Займер;

- Честное слово;

- CreditPlus.

Отзывы заемщиков

Перед подачей заявки в финансовую организацию следует проверить ее благонадежность по отзывам.

Лидия. Люди, будьте осторожны, я так попалась мошенникам и займ не погасила, да еще новых долгов наделала. Нашла в интернете «доброжелателей», которые якобы за сущие копейки помогают получить новую сумму, у кого плохая кредитная история.

У меня была небольшая просрочка и я решила не рисковать и лучше заплатить посредникам, чтобы точно получить кредит.

Когда стала подъезжать к банку, мне позвонил консультант и сказал, что он договорился с администрацией, им немного нужно заплатить, и они не будут брать во внимание, что у меня отрицательная история.

Я вернулась домой, заняла у знакомых деньги на оплату администрации, отдала их при входе человеку, представившегося начальником охраны, зашла в банк для оформления кредита, заполнила анкету, а мне отказали. После стало понятно, что договаривалась с мошенниками.

Виталий. Так получилось, что влез в долги и взял сразу три микрозайма, в итоге не успел их выплатить и пошли штрафы. Из-за того, что МФО продал мой займ коллекторам, пришлось даже увольняться с работы.

Полина. Брала микрозайм в 50 тыс. рублей, не смога вовремя погасить, и на второй день после окончания его срока пошла в банк для оформления кредитной карты, которую мне выдали за 10 минут. Я сразу же расплатилась с МФО и теперь выплачиваю долг по кредитке, пока еще у меня на ней льготный период и проценты не капают, думаю успею все погасить без них.

Можно ли рефинансировать микрозаймы взятые через интернет

Микрокредитование постепенно набирает популярность на финансовом рынке, но имеет свои подводные камни, с которыми встречаются заемщики. В первую очередь это возможность рефинансирования.

В жизни каждого человека возникают ситуации, когда может потребоваться небольшая сумма денег, однако из-за высокой процентной ставки зачастую перед МФО возникает задолженность, которая продолжает увеличиваться в геометрической прогрессии.

В результате у заемщика возникает целесообразный вопрос, каким образом вернуть долг, чтобы избежать дальнейших негативных последствий.

Ежедневно микрофинансовые компании начисляют высокие штрафы и пенни за просрочку и кажется, что выход из ситуации отсутствует. Однако программа рефинансирования может стать оптимальным вариантом для решения вопроса. Для того, чтобы воспользоваться программой, необходимо ознакомиться с отличительными особенностями процедуры и условиями использования.

Что это такое рефинансирование микрозаймов

Рефинансированием микрозайма называют программу, позволяющую погасить текущие займы в МФО. Услуга получила альтернативное название «перекредитование». Если иного способа выйти из создавшегося положения не существует, заемщик имеет право предложить данный вариант решения ситуации в самостоятельном порядке.

Важно отметить, что обналичивание средств или траты на другие цели предоставленного кредита, невозможны. Как правило, рефинансирование предполагает перечисление денежных средств на счет кредитной организации на основании предоставленных документов от заемщика.

Требования к заемщикам

Рефинансирование долга в МФО предполагает ряд основных требований к заемщикам:

- Гражданство РФ.

- Возраст от 20 лет.

- Наличие официального трудоустройства.

Несмотря на то, что большинство микрофинансовых организаций предлагают оформление займа с 18 лет, программа рефинансирования доступна с 20 лет.

Обратившись за помощью к МФО, перекредитование возможно всего на несколько месяцев.

Как правило перекредитование микрозаймов возможно в той организации, где первоначально оформлялся заем. Для начала потребуется оформить официальное заявление с просьбой предоставить услугу рефинансирования. Однако в таком случае услуга будет называться «реструктуризация». Кредитор предоставляет отсрочку по займу, пересматривает график платежей, чтобы снизить финансовую нагрузку с клиента.

Важно отметить, что решение данного вопроса осуществляется в индивидуальном порядке с каждым клиентом: в договоре фиксируются новые условия сотрудничества, конечный размер долга, в какие сроки заем должен быть полностью выплачен, ставка по процентам. Однако не каждая организация соглашается на оформление подобного договора. О предоставлении данной возможности рекомендуется уточнить информацию непосредственно у кредитора.

Вопрос о плюсах и минусах рефинансирования волнует многих заемщиков, которые попали в сложную финансовую ситуацию и не имеют возможность самостоятельно выплатить долги в МФО.

Как и любая программа, перекредитование имеет свои преимущества и недостатки. Настоятельно не рекомендуется затягивать с решением вопроса и лучше как можно скорее связаться с микрофинансовой организацией и предупредить о просрочке.

Иначе выбраться из финансовой ямы станет еще сложнее.

Основные преимущества рефинансирования

Среди основных преимуществ рефинансирования можно отметить следующие аспекты:

- у клиента появляется дополнительное время, чтобы погасить возникшую задолженность;

- старые условия меняются, есть возможность заключить сотрудничество с новой организацией;

- программа дает возможность соединить несколько кредитов в одну общую сумму по единой процентной ставке. В результате не нужно платить в несколько мест, переплачивать на комиссии. Деньги переводятся на один лицевой счет;

- заемщик не портит кредитную историю, поскольку долги закрыты, открывается новый кредит.

Программа рефинансирования дает возможность в будущем оформлять новые кредиты и займы на выгодных условиях, поскольку кредитный рейтинг остается неизменным, а негативная информация в БКИ не передается.

Однако процедура не лишена недостатков:

- всегда остается вероятность попасть в долговую яму. Потребуется больше времени, чтобы рассчитаться по новому кредитным обязательствам;

- может потребоваться залоговое имущество в качестве дополнительной гарантии. Если заемщик своевременно не выплатит новый долг, то имущество может быть изъято в судебном порядке;

- денежные средства не выдают на руки клиенту. Одобренная сумма перечисляется на счет МФО для полного погашения. Поэтому заемщик не сможет потратить одобренный заем на другие цели;

- долговые обязательства сохраняются, ставки по процентам могут вырасти, что приведет к общему росту суммы долга. Также продлевается срок кредитования.

Важно отметить, что программа рефинансирования, как и получение кредита предполагает наличие возрастных ограничений. Зачастую для заемщиков в 18-летнем возрасте процедура недоступна, что предполагает поиск альтернативных решений создавшейся ситуации.

МФО предлагают микрозаймы на короткий срок и небольшие суммы, а также по высокой процентной ставке из-за высоких рисков невозврата в установленные сроки.

Условия по рефинансированию определяются в индивидуальном порядке. Зачастую решающим критерием становится наличие официального источника дохода и его размера.

Не рекомендуется обращаться за помощью к кредитным брокерам, которые работают с заемщиками за дополнительное вознаграждение.

Также не стоит заключать сотрудничество, если компания требует предоплату услуг, вероятность попасть в руки мошенников высока.

Рассматривая микрозайм, по которому уже идет просрочка, важно отметить, что информация уже передается в БКИ, что снижает кредитный рейтинг клиента.

В решении ситуации готовы помочь компании: Monebo, Честное слово и Credit Plus. Для новых клиентов возможно заключить сотрудничество с минимальной ставкой по процентам.

Где можно рефинансировать микрозайм

Существует несколько вариантов для перекредитования просроченного кредита, каждый из которых имеет свои преимущества и недостатки.

Рефинансирование микрозаймов могут выполнить:

- Банки.

- Новое МФО.

- МФО, в котором заключен договор.

Банковские учреждения редко идут на реструктуризацию долгов по микрокредитам, относя их к высокорисковым инструментам. Однако в ряде случаев можно добиться одобрения, если заемщик соответствует требованиям скоринга и предоставит все необходимые документы.

Помимо паспорта, понадобится справка о доходах, выписка по договору со всеми платежами и просрочками, соглашение о залоге или поручительство. При рефинансировании микрозаймов с просрочками пакет документации увеличивается, как и срок рассмотрения (3-5 дней).

Рефинансирование микрозаймов в МФО имеет свои плюсы, среди которых: минимальный пакет требуемых бумаг, оформление онлайн, оперативность рассмотрения, менее жесткие требования к заемщикам.

Кроме этого, микрофинансовые компании предоставляют рефинансирование микрозаймов без отказа практически всем платежеспособным категориям населения.

Из минусов такого перекредитования – высокий процент годовых в пересчете, переплата часто превышает тело займа.

По мнению экспертов НБКИ: «перекредитование в том же МФО наиболее выгодно для должника, поскольку компания заинтересована в сохранении постоянной клиентской базы и настроена лояльно в отношении «своих» заемщиков. Нередко МФО предоставляют скидку до 50% или кредитные каникулы, в зависимости от положения должника».

Важно! Чтобы получить рефинансирование микрозаймов быстро, необходимо обратиться к кредитору сразу же, как только появилась просрочка. Чем меньше задолженность, тем выше шансы на одобрение.

Рефинансирование микрозаймов без просрочек не вызовет трудностей, а вот наличие пеней и штрафов сильно осложняет дело. Для повышения шансов одобрения заявки нужно выполнить следующие шаги:

- подать заявку на повторный кредит, предложив залог (квартира, земля, автомобиль) или поручительство

- предоставить свежие справки о доходах, включая дополнительный заработок

- указать максимальный срок кредитования, чтобы уменьшить ежемесячные платежи

- погасить просрочки по другим займам, если таковые имеются

- стоит обратиться в банк, где открыта зарплатная или социальная карта, депозит.

При наличии нескольких кредитов имеет смысл объединить их в один договор.

Дистанционная подача заявления

Чтобы перекредитовать заем, не обязательно посещать офисы кредитных организаций. Можно отправить заявку на рефинансирование микрозаймов онлайн на официальном сайте МФО или банка, а также в мобильном приложении на смартфоне. Заявки рассматриваются от 15 минут до 2-х часов, ответ приходит на почту или в sms-сообщении на телефон.

У рефинансирования микрозаймов дистанционно есть ряд преимуществ:

- Можно подать сразу несколько заявок в несколько кредитных организаций

- Не нужно посещать офисы, что экономит время и силы

- Онлайн-заявки рассматриваются очень быстро: как правило, в течение нескольких минут

Обратите внимание. Для рефинансирования микрозаймов с просрочками онлайн могут понадобиться дополнительные документы для подтверждения платежеспособности, о чем сообщат сотрудники скорингового отдела.

Часто задаваемые вопросы

Какие банки занимаются рефинансированием?

Альфа-Банк, Хоум Кредит, ВТБ, Зенит, МТС Банк, «Открытие», Примсоцбанк, Россельхозбанк и другие.

Что делать, если рефинансирование не одобрили?

Стоит предложить в качестве залога недвижимость или автомобиль, попросить поручительства у родственников или друзей.

Можно рефинансировать микрозайм с плохой кредитной историей?

Да, несмотря на высокие риски, многие финучреждения одобряют рефинансирование микрозаймов онлайн без отказа, поскольку это несет им выгоду.

Как повторное кредитование повлияет на историю в БКИ?

Так же, как и любой заем – может повысить рейтинг в случае успешного погашения или же понизить его, если вновь будут проблемы с выполнением долговых обязательств.

Рефинансирование микрозаймов в 2021 году: как и где можно рефенансировать займы взятые в Интернет?

Микрозаем, взятый через интернет, рефинансировать можно. Есть три пути выхода из ситуации – рефинансирование в банке, в той же МФО, где были получены деньги, или в другой МФО.

Можно ли рефинансировать микрозаем и как это сделать

Под рефинансированием микрозаймов понимается вариант, когда человек перекредитовывается, чтобы погасить текущий заем в микрофинансовой организации (МФО).

Рефинансирование активно практикуется и при обычных кредитах, но в случае с микрозаймами ситуация осложняется тем, что последние характеризуются повышенной процентной ставкой и серьезными штрафами для неплательщиков.

Если начать копить долги, это чревато не только жесткими санкциями, но и тем, что человека занесут в своеобразный «черный список» и в дальнейшем список организаций, которые будут готовы выдать микрозаем, сильно сократится.

Рефинансирование подразумевает оформление кредитного договора с другим финансовым учреждением на более выгодных условиях – с более низкой процентной ставкой и долгим сроком выплаты средств.

Чаще всего новый кредит нельзя обналичить или потратить на иные цели, кроме погашения прежнего долга. Обычно деньги сразу поступают на счет организации, выдавшей микрозаем, на основании предоставленных от заемщика документов. А заемщик начинает вести все финансовые дела с банком или организацией, выдавшей новый кредит.

В случае микрозайма возможен и другой вариант, особенно если речь идет об обращении за рефинансированием в крупные банки.

Это не рефинансирование в привычном смысле этого слова, а просто оформление потребительского кредита, с помощью которого человек гасит микрозаем. Или же – оформление кредитной карты.

Если речь идет о незначительных суммах, то банки могут выдать карту по минимальному пакету документов.

Рассмотрим все варианты рефинансирования микрозайма, упомянутые выше.

В банке

Минусом является то, что банки так или иначе предъявляют определенные требования к заемщику. Требования могут варьироваться, но основные остаются неизменными: наличие постоянного дохода и официального трудоустройства, хорошая кредитная история. С другой стороны, если речь идет о небольших суммах до 30 000 рублей, то банк может смягчить условия к заемщику.

Учитывая, что к микрозаймам в МФО нередко прибегают те, кому уже отказали в кредите в банке из-за несоответствия требованиям, с рефинансированием могут возникнуть сложности. Другое дело, если человек подходит под все требования, но микрозаем изначально оформил из-за срочности – ведь МФО обычно перечисляют деньги прямо в день обращения.

Чтобы рефинансировать микрозаем в банке, нужно обратиться в интересующую заемщика кредитную организацию. Сделать это можно лично, придя в отделение, а также, позвонив по горячей линии или же онлайн – многие банки предлагают оформить заявку на кредит (или кредитную карту) прямо через сайт.

Пакет документов зависит от конкретного банка и требуемой суммы. В любом случае потребуется хотя бы паспорт, регистрация в регионе нахождения банка и справка с места работы.

В своей мфо

Можно попробовать перекредитоваться в той же организации, где человек брал микрозаем. Кстати, при первоначальном оформлении микрозайма стоит поинтересоваться, есть ли возможность рефинансирования в случае форс-мажора.

Если же вы понимаете, что непредвиденная ситуация уже возникла, то лучше постараться не копить долги. Часто в МФО предлагают индивидуальные условия рефинансирования, исходя из личности заемщика, общей суммы выплат и объема задолженности.

Чем лучше будет финансовая история в МФО у человека, тем больше шансов, что ему предложат более щадящие условия.

Рефинансирование микрозайма в своей же МФО может выглядеть по-разному в зависимости от организации. Чаще всего это увеличение срока кредитования, когда заемщик должен внести в МФО какой-то минимум, а выплата оставшейся суммы растягивается на срок от пары недель до пары месяцев. При этом в зависимости от правил конкретной МФО заемщик все это время платит проценты.

Оформление такого рефинансирования может включаться как автоматически, с первого дня просрочки, так и по заявлению клиента – обычно на сайте организации есть форма для онлайн-заявки, по которой принимается решение. Чтобы избежать неприятных «неожиданностей», перед первоначальным оформлением микрозайма рекомендуется ознакомиться со всеми пунктами договора, в том числе с пунктами о просрочке платежей.

В сторонней мфо

Вариант менее выгодный, нежели рефинансирование через банк. Да, сотрудничество с МФО имеет много плюсов – быстрота ответа по заявке, высокая вероятность одобрения, быстрое получение средств после положительного решения, менее строгие требования к заемщику.

Однако сейчас МФО тоже стали требовать наличия официального трудоустройства и доходов, минимального стажа на последнем рабочем месте в 3-4 месяца.

Кроме того, процентная ставка в МФО наверняка окажется выше, чем в банке. А значит, основное преимущество в этом случае – не уменьшение процентной ставки, а просто возможность отсрочки и увеличения сроков кредитования.

В любом случае при обращении в стороннее МФО стоит проверить историю организации – сколько компания работает на рынке и внесена ли в реестр ЦБ РФ.

Не рекомендуется связываться с недавно открытыми МФО, даже если они предлагают «шоколадные» условия.

Резюме

Рефинансировать микрозаем, взятый через интернет, можно, хоть и далеко не всегда классическим способом. При необходимости в рефинансировании лучше изучить предложения сразу нескольких кредитных организаций и выбрать оптимальное по срокам и процентам.

Госпрограмма «Семейный автомобиль» в 2021: условия, список автомобилей. Как оформить программу?

Источник zakonguru.com