Коллекторы могут взыскивать долги на основании доверенности от кредитора, либо по договору цессии после их выкупа.

В первом случае коллекторская организация является только представителем банка, МФО или другого кредитора, не может сама рассчитывать задолженность или начислять проценты.

Если долг продан коллекторам, они вправе осуществлять те же действия, что и первоначальный кредитор, в том числе доначислить неустойку.

Могут ли коллекторы начислять проценты?

Могут, так как суть обязательства не меняется после продажи долга коллекторам.

Если в кредитном договоре с банком прописано, что заемщик должен уплачивать проценты, например, 20% годовых, то после продажи долга место банка по этому кредитному договору займет коллекторское агентство.

Сам договор не изменится, заменяется сторона в обязательстве: все права займодавца (кредитора) переходят к агентству — требовать долг, начислять проценты, пени, неустойки.

В большинстве случаев Банк или МФО не обязан спрашивать согласия у должника, если планирует продать задолженность другим лицам, ст. 382 ГК:

Исключение — наличие в первоначальном договоре пункта, где прямо указано на необходимость получить согласие заемщика. На практике, банк никогда не включает такие положения в договор, чтобы не ограничивать себя при взыскании или продаже задолженности. Более того, в кредитных договорах и договорах с МФО обычно прописывается согласие на продажу долга третьим лицам.

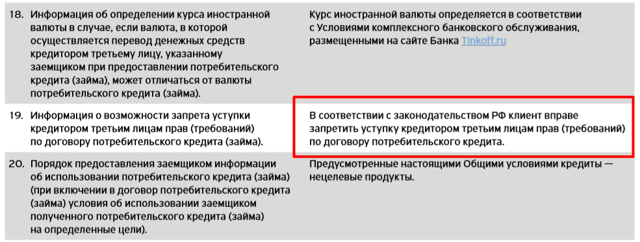

К примеру, в Тинькофф банке условие о переуступке выглядит так:

Если клиент не подал письменный запрет на уступку, банк вправе продать долг коллекторам.

Вот по каким вариантам возможно начисление процентов, если взысканием будут заниматься коллекторы:

- если банк выдает коллекторской организации доверенность на взыскание, он сам будет рассчитывать неустойку и другие штрафные санкции (коллекторы фактически оказывают услуги вместо отдела взыскания — представляют интересы банка при переговорах и встречах);

- если заключен договор цессии, должника уведомляют о продаже долга, и дальнейшее пени начисляют коллекторы;

- даже если истек срок исковой давности, коллекторы вправе начислять проценты, хотя взыскать их через суд они не смогут.

Обратите внимание! Даже после продажи долга заемщик вправе знать, по каким основанием ему начисляют штрафные санкции и требуют деньги. Коллекторы обязаны предоставить полную информацию о размере основного обязательства, периоде просрочки, условиях расчета неустойки. Справку о задолженности на момент заключения договора цессии можно требовать и у первоначального кредитора.

Узнав о продаже долга, не имеет смысла бездействовать и ждать, что коллекторы «забудут» про вас. Ниже расскажем о доступных вариантах защиты, которые помогут остановить начисление процентов, либо снизить их размер.

Есть вопросы по процедуре банкротства?

Оставьте свой телефон, наш юрист перезвонит вам через 1 минуту и поможет разобраться. Это бесплатно.

Варианты защиты должника, если на долг насчитываются проценты

Если банк или МФО продали долг по цессии, просить у них отсрочки по оплате, реструктуризации по кредиту или приостановки начисления пени поздно. Как защитить свои интересы:

- если продан долг, взысканный по решению суда, можно просить отсрочку или рассрочку по оплате, добиваться снижения размера удержаний. Требуйте у коллекторов копии документов о долге. Если кредит/микрозайм взыскан по судебному приказу, о котором вы не знали, подайте ходатайство об отмене судебного приказа;

- если коллекторы выкупили задолженность, по которой истек срок исковой давности, при взыскании через суд нужно сразу подавать ходатайство о прекращении дела;

-

- если коллекторы предлагают договориться, и фирма выглядит серьезной:

- — компания есть в реестре ФССП; — вас письменно уведомили об уступке, предоставили документы,

- — разговаривают спокойно и готовы к диалогу

рассмотрите этот вариант. Коллекторы выкупают у банков и МФО сложные и невозвратные кредиты за 1-10% от стоимости, поэтому если должник заплатит 30% и более — они уже в выигрыше. Возможно, удастся скинуть часть долга и выкупить свой же займ со скидкой. Расчеты в таком случае проводите только после подписания соглашения о погашении долга.

-

если коллекторская организация подала иск, а срок давности не истек, можно просить у суда снизить размер неустойки по ст. 333 ГК РФ (несоразмерность основному обязательству);

-

чтобы полностью приостановить начисление процентов и списать долги, нужно подавать на банкротство.

Совет юриста. Особенно важен последний из перечисленных пунктов. Как только арбитраж возбудит дело о банкротстве, начисление неустойки и других штрафных санкций будет приостановлено. В рамках банкротного дела реально списать большинство долгов, в том числе выкупленных коллекторскими организациями.

Естественно, в ходе банкротства можно потерять имущество, столкнуться с ограничениями. Однако при поддержке опытных юристов все последствия банкротства будут смягчены, а вы добьетесь освобождения от кредитного бремени.

Можно использовать все перечисленные способы защиты. Например, нет смысла подавать на банкротство, если срок давности по взысканию задолженности истек — можно решить этот вопрос в обычном исковом порядке, если коллекторы вообще станут требовать просроченную задолженность.

Однако если у коллекторов есть на руках решение суда и исполнительный лист, а выкуп долга подтвержден договором цессии, и сумма больше 250 тыс. рублей, банкротство может оказаться единственным реальным вариантом защиты.

Подробнее о правилах и условиях начисления процентов коллекторскими организациями вы можете узнать у наших специалистов. Обращайтесь, мы поможем даже в самой сложной ситуации!

Получить план списания ваших долгов

Видео: наши услуги по банкротству физ. лиц

Обнаружили ошибку? Выделите ее и нажмите

Обнаружили ошибку? Пожалуйста, выделите ее.

Как вам статья?

Автор статьи

Алексей Жумаев

Об авторе

Алексей — действующий арбитражный управляющий. Общий стаж юридической практики более 10 лет. Работал с проблемными активами в крупнейших российский и зарубежных банках, Агентстве по страхованию вкладов.

Больше информации

Законно ли начисление процентов по кредиту коллекторами?

Когда должник длительное время не платит по кредиту, то заимодатели (банки, МФО, прочие финансовые компании) вынуждены принимать меры.

Это и начисление процентов, и наложение штрафов, пеней, и прочие санкции, которые могут подстегнуть гражданина к выполнению кредитных обязательств.

В крайних случаях просроченный долг продается коллекторам, и уже они занимаются работой с задолженностями.

Рассмотрим, в каких случаях коллекторские агентства могут начислять штрафные санкции, а в каких не имеют права этого делать.

Полномочия коллекторов

Деятельность коллекторов регулируется ст. 395 ГК РФ. Прежде, чем начать официальную деятельность, коллекторское агентство должно получить лицензию у Федеральной службы приставов. Как только компания получает разрешение на ведение данной деятельности, ее включают в реестр, и это является подтверждением законности работы агентства.

Согласно договору, который подписывается между заемщиком и кредитной организацией, у кредитора есть право налагать штрафные санкции при просрочках.

Эта возможность отражена в законе, а размер ставки по кредиту фиксируется в условиях соглашения, которые запрещено менять в одностороннем порядке.

Исключение составляет «плавающая» ставка, которая может расти или снижаться при изменениях валютного курса.

МФО или банк не обязаны получать разрешение заемщика на продажу долга третьим лицам. Исключением является наличие в договоре пункта, в котором указано требование о получении согласия клиента на это.

Но в подавляющем большинстве случаев кредитные организации не вносят такие требования в соглашения, чтобы самим себе не создавать ограничения по продаже долгов.

А некоторые кредиторы идут еще дальше – они специально включают в договора согласие клиента на продажу их долговых обязательств.

Когда коллекторы покупают долг, они обязаны известить заемщика о текущем размере задолженности, начисленных процентах, пенях и штрафах. Также им разрешается начислять проценты по выкупленным займам при таких условиях:

- коллекторское бюро получило статус кредитора и официально купило долг;

- заключенный договор между кредитной организацией и заемщиком регламентирует начисление штрафных санкций при задержках платежей;

- есть просрочки платежей по договору.

В соответствии с изменениями в законодательной базе, существуют такие ограничения по введению штрафных санкций:

- проценты могут быть начислены не на изначальную сумму долговых обязательств, а на ее остаток на данный момент;

- размер начисленных процентов не может превышать сумму долговых обязательств больше чем в 1,5 раза;

- запрещается начисление процентов на уже введенные штрафные санкции (пени, неустойки и т.д.).

Штрафы по неоплаченному кредиту могут начисляться только в рамках обязательств по договору. Если в договоре ставка отдельно не прописана, то проценты начисляются по ставке рефинансирования ЦБ России.

Нередки случаи, когда коллекторы совершают неправомерные действия по отношению к должнику. Поэтому важно знать законодательную базу и очень внимательно изучить свой договор с кредитной организацией. При нарушении своих прав должник может обратиться в профессиональное объединение НАПКА, которое следит за соблюдением интересов заемщиков, а также самих коллекторских компаний.

Если получится доказать факт незаконной деятельности коллекторского агентства, то ему грозит применение следующих мер:

- дисквалификация для руководителей сроком до 1 года;

- выплата штрафа в размере до 2 млн. рублей.

Для разрешения сложных вопросов с коллекторами рекомендуется обратиться за помощью к специалисту юридического профиля.

Могут ли проценты начисляться законно?

Заимодатели продают коллекторам просроченный договор в том же виде, в каком он был заключен с получателем займа. Типовой договор содержит следующие данные:

- срок, на который выдается кредит;

- сумма кредита;

- процентная годовая или месячная ставка;

- сумма неустоек за просрочки платежей.

Поскольку закон наделяет коллекторов правом выкупать у кредитных организаций долги и далее работать по условиям договора, то требования о выплате средств в увеличенном размере считаются обоснованными.

При взыскании задолженности работают такие правила:

- Если кредитное учреждение выдало коллекторам доверенность на взыскание, то оно самостоятельно обязано рассчитывать штрафы и неустойки. По факту коллекторы в таком случае выполняют работу отдела взысканий – отстаивают интересы кредитора на встречах с заемщиком.

- Если кредитор и коллекторы заключили договор цессии, то должник будет поставлен в известность о факте продажи долга, и в дальнейшем проценты будут начислять уже коллекторы.

- Если у договора вышел срок исковой давности, то коллекторы также могут вводить штрафные санкции, хотя взыскать их в судовом порядке не смогут.

Даже после того, как долг будет продан, гражданин имеет право знать, на каких основаниях от него требуют выплаты денег и начисляют неустойки.

Поэтому коллекторы обязаны предоставить должнику всю необходимую информацию: размер основного долга, на каких условиях ведутся расчеты штрафов, период просрочки и т. д.

Если нужна справка о размере долговых обязательств на момент заключения договора цессии, то ее можно получить у первого кредитора.

Какие требования могут предъявлять коллекторы?

Коллекторы вправе требовать от должника исполнения следующих требований:

- оплата процентов, начисляемых по договору;

- оплата штрафов, начисляемых по неустойкам.

Сотрудники коллекторского бюро могут самостоятельно взыскать с должника денежные средства, либо решить этот вопрос через суд. Если заемщик не согласен с теми суммами, которые ему насчитали коллекторы, он также имеет право написать заявление в суд с целью оспаривания договора.

Как защитить себя при начислении процентов коллекторами?

Как должнику защитить себя, если на задолженность уже насчитываются проценты:

- Если коллекторы купили долг, по которому есть постановление суда, то можно ходатайствовать об отсрочке оплаты, просить уменьшения размера удержаний. Для этого нужно запросить ксерокопии документов о задолженности у коллекторов.

- Если срок давности договора еще не истек, а коллекторы обратились в суд – следует попросить у суда уменьшить размер неустойки в соответствии со статьей 333 ГК РФ.

- Если срок исковой давности по займу истек, то при попытках взыскания в судовом порядке необходимо сразу подавать прошение о закрытии дела.

- Если коллекторы идут навстречу должнику, то можно согласиться на их условия. В этом случае нужно внимательно проанализировать коллекторское агентство, от которого поступило предложение: значится ли оно в реестре ФССП, предоставляют ли сотрудники необходимые документы, известили ли об уступке должника и т. д. Обычно коллекторы покупают долг за сумму, не превышающую 10% от его стоимости, поэтому даже если заемщик выплатит 30-40%, они уже выиграют.

Если даже после перепродажи задолженности коллекторам вносить оплату по кредиту не представляется возможным, можно подать заявление на личное банкротство.

После запуска процедуры признания несостоятельности суд остановит начисление процентов и любых штрафных санкций по займам.

При успешном прохождении процедуры судья вынесет постановление о полном списании долгов – даже тех, которые выкупили коллекторские агентства.

Если долг продан коллекторам, проценты насчитываются?

Банки охотно продают коллекторам безнадежные, по их мнению, долги, а коллекторские агентства с не меньшей охотой их покупают. Вот только страдают от таких сделок должники, которые не знают, кому теперь платить, как именно погашать задолженность, насколько законны требований новых кредиторов об оплате.

И довольно популярные вопросы среди граждан: что будет, если долг продан коллекторам, проценты насчитываются по нему или нет, как и куда платить? Постараемся детально в них разобраться.

Насколько законно начисление коллекторами процентов?

Действующее законодательство четко определило полномочия коллекторов, а также установило ряд требований к осуществляющим коллекторскую деятельность компаниям. Одно из главных таких требований — организация обязана быть включена в единый государственный реестр, который находится в ведении ФССП России.

Отсутствие коллекторов в этом реестре однозначно указывает на незаконность начисления процентов по купленному кредиту, да и на незаконность самой покупки просроченной задолженности в целом.

Стоит выделить следующие условия, при соблюдении которых коллекторские агентства вправе начислять проценты по купленному у банка или МФО долгу:

- агентство обязано быть официально зарегистрировано (лицензировано), а его основная деятельность лежать в области работы по взысканию просроченных задолженностей;

- присутствие юридического лица в Едином реестре ФССП обязательно;

- долг передан КА по договору цессии, являющимся единственном законным основанием для его истребования новым кредитором;

- в первоначальном кредитном договоре определены проценты по кредиту, а также размеры штрафов и неустоек за просрочки.

Даже при соблюдении указанных условий коллекторы не вправе устанавливать процентные ставки, превышающие отраженные в первоначальном договоре. Ниже — пожалуйста, они даже могут отменить проценты или сделать скидку на оплату, но ставить должника «на счетчик» и вводить персональные, придуманные ими же штрафы коллекторы не вправе.

Что могут сделать коллекторы в рамках взыскания долга

Полномочия коллекторских агентств ограничены не только законом № 230-ФЗ, но и условиями кредитного договора, заключенного должником с первоначальным кредитором. Эти условия не могут в одностороннем порядке меняться ни самим заемщиком, ни первоначальным или новым кредитором, в роли которого выступают коллекторы после покупки долга.

В обязанности работников коллекторских агентств входит обязательное уведомление должника о факте перехода прав требования, размере основного долга, начисленных процентах и пени, подлежащих взысканию.

При этом итоговая величина начисленных процентов и прочих штрафных санкций не может более чем в 3 раза превышать размер основного долга. А проценты начисляются непосредственно на реальный остаток задолженности, а не на полную сумму долга по договору.

Кроме того, коллекторские агентства вправе применять начисление процентов только при соблюдении ряда условий:

- Долг был выкуплен им у кредитора официально, что сделало его правопреемником долговых требований.

- В кредитном договоре отражена возможность начисления процентов, а также введения штрафов и пени за просрочки и неуплату кредита.

- Заемщик неоднократно нарушал установленные договором кредитования обязательства.

На практике коллекторские службы нередко предъявляют должникам требования погашения задолженностей с излишне начисленными процентами.

Часто указываемые причины:

- затраты, связанные с розыском должника;

- затраты, понесенные при покупке долгового обязательства;

- «юридическое сопровождение» перехода прав требований;

- штрафы за просрочки.

Такие начисления процентов незаконны и их нужно оспаривать. Наиболее простой для должника способ узнать, не требуют ли коллекторы от вас «лишнего» — сопоставить размер долга, указанный в кредитном договоре с размером предъявленных КА требований. Либо взять в банке справку о величине задолженности на момент ее продажи агентству.

Положения ст. 395 ГК РФ предусматривают начисление пеней и штрафов на неуплату в размере, установленном договорными обязательствами, а при отсутствии таковых — в размере, не превышающим ставку рефинансирования ЦБ.

Как быть, если коллекторы выкупили ваш долг и требуют проценты

Банки не сразу прибегают к такому решению, как продажа просрочки коллекторской службе. Первоначально с неплательщиком работает собственная служба взыскания банка (если она есть, если нет — то те же коллекторы, но по агентскому договору).

Затем банком определяется целесообразность обращения в суд. Если задолженность признается безнадежной, то её продают коллекторам, должнику же отправляют уведомление о передаче прав требований сторонней организации.

И тогда вам нужно действовать максимально быстро:

- Сначала обратиться в банк и получить выписку по кредитному счету или справку о размере задолженности.

- Имея документ на руках, спокойно ждать звонка коллекторов, но первыми с ними не связываться.

Когда ваш долг продан коллекторам, то, руководствуясь нормами законодательства, они обязаны направить вам уведомление об этом, в состав которого входит целый пакет документов:

- сведения об организации, выкупившей долговые обязательства;

- указание новых банковских реквизитов для оплаты задолженности;

- заверенная копия договора цессии;

- справка о задолженности, где указана сумма основного долга и расчет процентов;

- требование погасить задолженность, поданное на официальном бланке организации;

- уведомление о последствиях, наступающих в случае неуплаты долга.

По закону должник на протяжении 14 дней вправе рассматривать поступившие документы, затем обратиться к коллекторам для решения вопроса с задолженностью.

Любые промедления со стороны должника чреваты начислением штрафов (если они предусмотрены первоначальным кредитным договором) или обращением коллекторского агентства в суд за принудительным взысканием. Здесь есть 2 варианта:

- При задолженности меньше 500 тысяч рублей коллекторы обращаются в суд за получением судебного приказа в упрощенном порядке, который в дальнейшем передают приставам для возбуждения исполнительного производства. Автоматически судом будут назначены все проценты и пени по просрочке.

- При долге более 500 тысяч рублей взыскание в суде будет осуществляться в порядке искового производства, но если вы не примете участия в заседании, оно пройдет без вас. В 90% случаев суды принимают решения заочно и полностью удовлетворяют требования кредиторов, что чревато для должника увеличением размера задолженности.

Кроме того, если банк продал коллекторской службе займ с обеспечением, то залоговое имущество переходит в распоряжение нового кредитора. Тогда коллекторам ничто не мешает потребовать удержания залогового имущества и обратить на него взыскание согласно ст. 359 Гражданского кодекса РФ.

ГК РФ Статья 359. Основания удержания

Банки стали раньше делиться долгами с коллекторами на фоне пандемии :: Финансы :: РБК

С начала года объем просроченной задолженности граждан перед банками вырос на 19,3%, до 911,8 млрд руб. на 1 октября, следует из статистики Банка России. Это 4,7% всего розничного портфеля банков.

Из-за того что многие заемщики в кризис потеряли доход, взаимодействовать с ними стало сложнее, добавляет Мехтиев. «Их необходимо вывести на конструктивный диалог, и кредиторы понимают, что профессиональные коллекторские агентства обладают более глубокой экспертизой в этом вопросе», — замечает президент НАПКА.

РБК опросил представителей крупнейших банков о том, меняют ли они формат работы с проблемными кредитами. «Процесс по урегулированию просроченной задолженности в части взаимодействия с коллекторскими агентствами не изменился.

Сегменты кредитов и сроки просрочки, по которым происходит привлечение контрагентов, остались прежними», — сказал РБК представитель Сбербанка.

За период с января по октябрь банк фиксирует «некоторое снижение» объемов переданных долгов.

«Пандемия не изменила наш подход к работе с долгами клиентов. Банк не испытывает нехватки собственных ресурсов при взыскании», — сказала начальник управления по внесудебному урегулированию задолженности Промсвязьбанка Наталья Сирота. По ее словам, ПСБ обычно передает по агентской схеме кредиты, по которым просрочка превышает 120 дней.

Росбанк «привлекает к работе коллекторские агентства на поздних сроках просрочки по беззалоговому портфелю», сказала РБК директор департамента аналитического менеджмента и развития отношений с клиентами банка Екатерина Алиева.

С апреля по июль Росбанк временно передавал большие объемы в коллекторские агентства «в период адаптации к новым условиям в связи с пандемией», во втором полугодии ситуация изменилась, и сейчас Росбанк «покрывает весь цикл взыскания собственными ресурсами», добавила она.

«На наш взгляд, некоторые банки вынужденно омолодили портфель, передаваемый на аутсорсинг, так как не все смогли оперативно настроить удаленную работу во время пандемии, не потеряв при этом в эффективности», — сказал представитель ВТБ. Он подчеркнул, что госбанк свою стратегию не менял.

Остальные крупные кредитные организации не ответили на запросы.

Сколько долгов передали банки коллекторам

В январе—октябре 2020 года профессиональные взыскатели, по данным НАПКА, получили в работу по агентской схеме 7,9 млн кейсов — почти столько же, сколько за десять месяцев прошлого года. Объем переданных проблемных долгов за год вырос на 3,5% и достиг 501 млрд руб. Средняя сумма задолженности в этом сегменте составила 63 тыс. руб.

По прогнозам НАПКА, в конце года банки увеличат передачу долгов коллекторам: количество кейсов в итоге может достичь 8,6 млн, что на 8,9% больше показателей 2019 года.

Объем полученных долгов при этом составит 600 млрд руб. (+10,1% к уровню прошлого года).

В 2021 году передача проблемных кредитов активизируется еще сильнее, ожидает НАПКА: количество кейсов по взысканию вырастет до 9,6–11 млн единиц, а объем — до 774 млрд руб.

Как передача ранних долгов скажется на бизнесе взыскателей

С долгами на ранней стадии работать легче, говорит гендиректор коллекторского агентства «М.Б.А. Финансы» Федор Вахата: «Большая часть должников выходит на просрочку по разным объективным причинам, готова идти на контакт и обсуждать варианты решения возникшей задолженности».

Однако в период нестабильности это правило почти не работает, признает гендиректор агентства «Национальная служба взыскания» (НСВ) Роман Волосников.

«Сегодня ситуация другая — мы живем в условиях кризиса, когда платежеспособность населения находится на достаточно низком уровне, когда у клиентов нет уверенности в завтрашнем дне. Все это отражается и на процессе взыскания, который становится более трудоемким и тяжелым, а работы и кейсов становится больше.

Таким клиентам недостаточно позвонить и напомнить, с ними надо работать индивидуально, вырабатывать новые схемы погашения, согласовывая новые ежемесячные платежи», — поясняет Волосников.

Делать ставку на должников с ранней просрочкой не стоит, соглашается гендиректор коллекторского агентства ЭОС Антон Дмитраков.

По его словам, возврат к погашению долгов зависит от того, как быстро клиент сможет восстановить свой доход, а в период пандемии это не так просто.

«Зачастую платежную дисциплину начинают восстанавливать люди с просроченными кредитами от года и более, когда у человека появляется новая работа и восстанавливаются доходы», — замечает Дмитраков.

Даже если эффективность взыскания в 2021 году вырастет, это мало будет зависеть от структуры агентских портфелей, считают профессиональные взыскатели.

«Закредитованность населения растет, растет безработица, при этом уровень доходов снижается.

На мой взгляд, именно этот фактор будет оказывать сильное влияние на будущие показатели коллекторских агентств вне зависимости от стадии передаваемых в работу долгов», — заключает Вахата.

Имеют ли право коллекторы начислять проценты, что делать должнику? — БФ

Типичная ситуация: кредит был просрочен, должник избегает разговоров с кредитором. Банк продает долг коллекторам, те требуют оплаты — и просроченного кредита, и процентов. В этой статье мы хотим поговорить о законности требований коллекторских агентств — могут ли они насчитывать проценты после заключения договора цессии, насколько законны их требования, и что делать должнику.

Законно ли начисление процентов по проданному кредиту?

Для начала давайте разберемся с правовым статусом коллекторского агентства. Согласно законным положениям, это компания, которая входит в государственный реестр коллекторских агентств, но не является:

- кредитной организацией;

- некредитной финансовой компанией.

Деятельность коллекторских агентств регулируется:

- Национальной Ассоциацией профессиональных коллекторских агентств;

- Федеральной службой судебных приставов.

Если коллекторское агентство осуществляет деятельность, имея свидетельство ФССП, числится в госреестре ФССП и покупает кредитный договор с полноценным оформлением всех документов, оно может начислять проценты и неустойки за их невыплату. Но их суммы ограничиваются договором цессии и первичными ставками по кредиту.

Коллекторы не вправе ставить клиента «на счетчик» и насчитывать какие-то иные суммы сверх того, что предусмотрено договором займа. Что это значит?

Коллекторы могут потребовать только оплаты процентов на сумму просроченного кредита, который они выкупили. Размер штрафных санкций предусмотрен договором. Таким образом, после того как долг продан коллекторам, проценты начисляются в прежнем размере, указанном в кредитном договоре.

Какие права по отношению к должнику есть у коллекторов? Закажите звонок юриста

Как работают коллекторские агентства: классификация договоров о долге и последствия

Практика показывает, что коллекторов можно поделить на 2 группы. В зависимости от категории, к которой причисляется агентство, отличаются и возможные последствия, способы борьбы с коллекторами.

-

Агентства, которые работают по агентскому договору или по доверенности. Они могут взыскивать долги с проштрафившихся должников, но кредитором по-прежнему остается банк. Агентский договор заключается между коллекторским агентством и банком, но не является переуступкой права требования.

Банк просто нанимает коллекторов работать вместо собственного отдела взыскания, Должнику следует рассчитываться с банком.

-

Агентства, которые выкупили долг по договору цессии у банка. Если в кредитном договоре нет запрета на передачу долга третьим лицам, и заемщик не подавал дополнительно письменный запрет, банк вправе заключить договор цессии с коллекторами, не спрашивая согласия клиента. В договоре займа меняется сторона, и уже кредитором должника и истцом в суде выступает агентство.

Банк обязан уведомить гражданина о состоявшейся продаже долга.

Даже если вы получили такое уведомление, потребуйте у коллектора копию документов о продаже долга. Стоит проверить, состоит ли КА в реестре ФССП, и дополнительно запросить в банке/МФО справку об остатке долга.

Заметим, что МФО быстрее заключают договоры цессии с коллекторами, чем банки. Последние нередко привлекают агентства на основании доверенности, продажа осуществляется в самых запущенных случаях.

Банки и МФО продают кредиты коллекторам законно

И коллекторы, купив долг, имеют право насчитывать на него проценты и штрафы. Правда, сумма и размер этих санкций не должны превышать те, что прописаны в первичном кредитном договоре.

Правда, некоторые крупные розничные банки всегда стремились продавать коллекторам даже очень свежую просрочку. Делается это для поддержания низкого уровня убыточности кредитного портфеля.

Что делать, если коллекторы требуют деньги для оплаты процентов?

Итак, коллекторы требуют не только возврата просроченного кредита, но и начисляемые после перепродажи договора проценты. Если долг продан по цессии, начисление законно. Не стоит избегать контактов или придумывать оправдания, по которым вы не можете оплатить проценты.

Это неэффективный инструмент, который не принесет результата. У должника есть следующие варианты действий:

- 1 вариант: отправить коллекторов в суд. В суде просить о снижении размеров неустойки, чтобы срезать проценты. Но суд поможет отменить только те начисления, которые коллекторы придумали «от себя». Начисленные по первоначальному договору суммы процентов и штрафов суд не отменяет. Или отменяет лишь в случае крайне плачевного состоянии финансов должника.

- 2 вариант: договориться. Возможно, что коллектор или вы сами предложите согласовать удобные условия расчетов: уменьшить и зафиксировать размер долга (чтобы проценты не капали) и установить график выплат. Например, еженедельные, ежемесячные, или всю сумму к конкретной дате.На самом деле у коллекторов нет никаких механизмов истребования, кроме писем и звонков 2 раза в неделю. Арестовывать, забирать, а тем более портить имущество они не в праве.Как прекратить прессинг коллекторов, мы уже рассказали здесь.

- 3 вариант: жаловаться, если коллектор превышает полномочия.

- Обратиться к регулятору ЦБ с жалобой на незаконную продажу долга коллекторам, если ваш договор с банком не предусматривает уступку долга третьим лицам.

- Обратиться в НАПКА с жалобой на действия коллекторов.

- Обратиться в ФССП с жалобой.

- Найти хорошего адвоката и обратиться в Прокуратуру с заявлением о незаконной предпринимательской деятельности коллекторов.

Если сложно понять, как и куда подавать жалобу в конкретном случае — обратитесь на телефон горячей линии ФССП 8 (800) 250 39 32 или к нашим юристам в форме обратной связи. Мы бесплатно подскажем, как бороться с коллекторами в вашей ситуации.

Важно! Храните любые документы и справки о задолженности, присылаемые коллекторами, записывайте на диктофон разговоры. В дальнейшем они позволят доказать факт требования, если дело дойдет до суда или необходимо будет приложить свидетельства к жалобе.

Еще следует обратить внимание на срок исковой давности — если требования долга заявляют спустя 3 года после его образования, и за это время задолженность не была просужена, можно попытаться оспорить взыскание. По закону, право на требование долгов прекращается ровно через 3 года.

Если вам необходима помощь юристов — позвоните нам или пишите онлайн, мы поможем защитить законные интересы в борьбе с коллекторами и их притязаниями.

Видео по теме. Соловьев: закон о банкротстве физических лиц

Загрузка…

Могут ли коллекторы насчитывать проценты по кредитному договору

Пандемия коронавируса отразилась не только на населении, но и на бизнесе: банки еще в апреле 2020 года начали предпринимать активные действия для сохранения рентабельности. По данным агентства «Национальные кредитные рейтинги», из-за пандемии коллекторам было продано в 2,5 раза больше просроченных кредитов, чем годом ранее.

В 2020 году на долю должников, которые допустили просрочки в период карантина, пришлось 20% всех звонков коллекторских агентств. Они требуют и тело кредита, и насчитанные проценты, но насколько это все законно?

Могут ли банки продавать долги коллекторам?

Если коллекторское агентство внесено в реестр ФССП, осуществляет деятельность в соответствии с требованиями, предъявляемыми к работе на кредитном рынке, и на законных основаниях, банк может продать ему долг.

В конце августа 2020 года Центробанк РФ разослал кредитным организациям письма, в которых указал, что продажа кредитных договоров коллекторам возможна только при согласии заемщика.

Верховный суд РФ запретил банкам продавать долги без разрешения должника, если в договоре нет согласия должника на продажу долга. Выражаясь понятными словами: если банк продает кредит коллекторам — важно, чтобы в условиях договора кредитования уже был прописан этот пункт.

В большинстве случаев кредитные договоры содержат условие о перепродаже просроченных займов коллекторам. Так банковский сектор защищает себя от возможных претензий в будущем.

Если заемщик в кредитном договоре согласился на перепродажу долга, то спрашивать согласия перед продажей уже не нужно. Однако должника надо уведомить о перепродаже долга — поставить перед фактом. Если уведомления нет — то и платить коллекторам должник не обязан. Но от долга это все равно не спасет — придется платить банку.

Коллекторы вправе насчитывать на купленный долг проценты

Но делать они могут эти начисления только на тех же условиях, на которых был заключен изначальный договор с кредитором — банком или МФО. Коллекторы не имеют права начислять и требовать к погашению какие-то дополнительные штрафы, пени и неустойки.

На каких условиях продается кредитный договор, и насчитываются ли проценты коллекторами?

Банки и МФО, как правило, готовы продавать коллекторским агентствам просроченные задолженности, по которым оплата не поступает в течение 2 и больше месяцев. Коллекторы получают подобные кредиты по низкой цене — 5-15% от стоимости договора.

Ключевое условие, которое нужно знать должнику: право требования переходит к другому лицу на тех же условиях, на которых был заключен основной договор.

Это значит, что:

- коллекторы вправе требовать тело кредита;

- проценты начисляются по кредитному договору в прежнем объеме;

- пени за просрочку и неустойки применяются на тех же условиях, предусмотренных кредитным договором.

Коллекторы могут продолжать начисление процентов в том же порядке, что и банк.

Закон защищает положение должников: если договор предусматривает 20% годовых, коллекторы не могут внезапно начать начислять по 70% годовых или иным способом ухудшать условия кредитного договора для человека.

Как работает переуступка прав:

- Если произошла переуступка прав, банк должен заказным письмом уведомить заемщика об этом факте, приложив копию договора, который был заключен с новым кредитором.

- Заемщик может зайти на сайт ФССП, и проверить представленное коллекторское агентство. Оно должно числиться в реестре, иметь официальный сайт.

- Нужно проверить срок исковой давности. Если вы не контактировали с банком в течение 3 лет, не платили по кредиту, то срок давности по кредитному договору уже истек. Соответственно, если новый кредитор обращается в суд, должник может подать встречное заявление, на основании которого суд закроет дело в связи с истечением срока.

После продажи долга, все дальнейшие вопросы по оплате долга заемщик обязан решать с новым кредитором. Можно попробовать договориться о скидках — коллекторы получают право требования по цене 5% от размера задолженности. Поэтому они не понесут убытки, даже если сделают скидку 25-50%.

При продаже долга, коллекторы продолжат начислять проценты, пени за просрочку и другие, предусмотренные договором санкции. Но коллекторы не могут добавлять дополнительные обязательства от себя.

Какие права есть у коллекторов после передачи долга?

Контроль над деятельностью коллекторских агентств появился с 2016 года, с момента принятия № 230-ФЗ. Это организации, которые представляют себя как профессиональных взыскателей в досудебном порядке. Банки пользуются их услугами в отношении просроченных кредитов.

Если долг продан коллекторам, они начинают требовать возврат денег: звонят, приходят к должнику домой, подают в суд.

Действия коллекторов не могут выходить за рамки:

- количество звонков до 8 раз в месяц;

- количество сообщений — до 4 раз в неделю;

- визиты 1 раз в неделю;

- запрет на распространение информации о долге третьим лицам;

- связь с должником исключительно в целях информирования о просрочке и обсуждения способов оплаты.

С октября 2020 года контроль над деятельностью коллекторов ужесточился. Теперь агентства обязаны приобретать оборудование для ведения аудиозаписей разговоров с должниками. Коллекторы не могут использовать хамство, запугивание, психологическое давление и другие неуважительные действия по отношению к должникам, в целях взыскания просроченных кредитов.

Что делать, если коллекторы требуют деньги, которых нет?

Перепродажа долга успешно состоялась, заемщику пришло соответствующее письмо, коллекторы начали звонить и требовать деньги. Совет о договоренностях с коллекторами хорош, если есть чем платить.

Но что делать человеку, если он не может платить совсем? Пора задуматься о признании банкротства.

Процедуру можно пройти в судебном и во внесудебном порядке — последнее подойдет тем, у кого задолженность составляет до 500 тыс. рублей, и есть закрытые исполнительные листы в ФССП по ч. 4 п. 1 ст. 46 № 229-ФЗ.

Если должник соответствует этим условиям, для списания долга необходимо:

- составить перечень кредиторов и суммы обязательств перед ними;

- записаться на прием в МФЦ;

- взять с собой личные документы.

Если условия внесудебного банкротства не подходят — потребуется взять у кредиторов справки о задолженности, собрать ряд документов, и обратиться в Арбитражный суд.

С момента, когда должник подал документы в МФЦ и сотрудники центра признали заявление обоснованным, а также после назначения первого судебного заседания в Арбитражном суде, коллекторы теряют право тревожить должника любыми способами и требовать возврата долга. Это требование закона «О банкротстве».

Но часто коллекторы не исполнят это положение закона и прессингуют должников и во время процесса банкротства.

Если должник проходит банкротство через Арбитраж, то он может переадресовать все требования коллекторов в адрес своего финансового управляющего. А тот потребует от них включиться в реестр. Возможно, им даже что-то «перепадет» от продажи имущества должника.

При банкротстве через МФЦ защищаться от назойливости коллекторов должник должен сам. Или же он может активно жаловаться на действия агентства — в ФССП и прокуратуру.

Коллекторы получат право снова требовать возврат долга в том случае, если должник по какой-то из причин не будет признан банкротом и задолженности с него не спишут.

Нужна помощь в списании долгов перед коллекторами и банками? Обращайтесь, мы поможем пройти банкротство под ключ с поддержкой опытных юристов.