Здравствуйте, друзья!

Потребительское кредитование шагает по стране семимильными шагами. По итогам 2017 года объем вырос на 20,9 %. Выдано 15,25 млн. потребительских кредитов. Люди перестали бояться брать, а банки – давать.

Но есть и другая сторона медали – высокая доля просроченной задолженности. Хотя и отмечается ее стабилизация (20,6 % в 2017 г. по сравнению с 21,5 % в 2016 г.) Давайте разберемся, что такое потребительский кредит, на каких условиях выдается и как не оказаться в числе должников.

Что такое потребительский кредит

Определение понятия есть в Федеральном законе “О потребительском кредите (займе)”, в экономических и финансовых словарях, но я дам его простыми словами.

Потребительский кредит – это предоставление финансовой организацией денег заемщику на цели, не связанные с предпринимательством, т. е. на приобретение дорогих товаров (бытовая техника, электроника, мебель) и на неотложные нужды (лечение, образование).

Классификация потребительских кредитов:

По срокам:

- краткосрочный (до 1 года),

- долгосрочный (свыше 1 года).

Максимальный срок потребительского кредитования сегодня в России – 7 лет.

По обеспечению:

- необеспеченный,

- обеспеченный.

В качестве обеспечения могут быть залог, поручительство, страхование, гарантии. Это нормальное требование финансово-кредитной организации. Ни один банк не станет вкладывать деньги в проекты, пока не обезопасит себя от риска невозврата и не обеспечит себе достойную доходность. Для него таким проектом является заемщик и проектом довольно рискованным.

Не готовы давать гарантии возврата долга? Получите отказ банка или высокие проценты.

По целевому направлению:

- целевой (на образование, лечение, ремонт, приобретение туристической путевки),

- нецелевой.

По виду кредитора кредит может быть от:

- банка, микрофинансовой организации,

- торговой организации,

- предприятия – работодателя заемщика,

- небанковских организаций (ломбарды, кассы взаимопомощи),

- частных лиц.

В зависимости от категории граждан-получателей:

- для пенсионеров,

- для госслужащих,

- для бюджетников,

- для владельцев подсобных хозяйств и т. д.

Условия оформления потребительского кредита

Практически любой кредит можно оформить онлайн. Заполните анкету на сайте банка и ждите предварительного решения. После одобрения с пакетом документов необходимо подойти в банк.

Каким требованиям банка должны соответствовать потенциальные заемщики:

- гражданство РФ;

- возраст от 18 лет и старше;

- постоянный доход;

- стаж на одном месте от 3 месяцев;

- регистрация (постоянная или временная) на территории России;

- хорошая кредитная история;

- наличие телефона (стационарного или мобильного).

Это основные требования, в каких-то банках их значительно меньше. Например, для ВТБ достаточно быть гражданином РФ и иметь постоянную регистрацию в регионе нахождения отделения банка.

Какие документы требуют банки для предоставления кредита:

- паспорт гражданина РФ;

- документы на выбор (например, загранпаспорт, водительское удостоверение, СНИЛС, ИНН и др.);

- документы, подтверждающие доходы.

Список в различных банках может быть очень большим, а может быть очень маленьким. Например, в Хоум Кредит Банке требуют только паспорт и СНИЛС. А в Альфа-Банке нужно предоставить довольно внушительный список.

Надо иметь в виду, что банки, которые предъявляют минимальные требования к заемщикам, очень рискуют. А это не те организации, которые принимают на себя неоправданные риски.

Например, некоторые даже не требуют справки о доходах. Какой вывод из этого следует? Все риски заложены в процентные ставки. Не обольщайтесь минимальной величиной в рекламе. Ниже я как раз показываю и максимальную величину процентной ставки.

Условия потребительского кредитования в банках

Решила отойти от традиционного рейтинга банков и сравнить условия потребительского кредитования в 5 банках, которые занимают лидирующие позиции в народном рейтинге именно по потребительскому кредитованию на портале Банки.ру.

| Банк / Наименование кредита | Процентная ставка | Максимальный срок | Максимальная сумма |

| ВТБ / Кредит наличными | 11,9 – 19,9 % | До 7 лет | 5 000 000 руб. |

| Сбербанк России / Кредит на любые цели | 12,9 – 19,9 % | До 5 лет | 5 000 000 руб. |

| Почта Банк / Кредит наличными | 12,9 – 23,9 % | До 5 лет | 1 000 000 руб. |

| Хоум Кредит Банк / Кредит наличными | 12,5 – 24,7 % | До 7 лет | 1 000 000 руб. |

| Альфа-Банк / Кредит наличными | 11,99 – 23,49 % | До 5 лет | 1 000 000 руб. |

Как видите, условия разные, как по максимальному сроку, так и по максимальной сумме. Диапазон процентной ставки зависит от нескольких параметров:

- статус заемщика (получает зарплату или ранее брал кредит в банке и др.);

- чистота кредитной истории;

- уровень дохода;

- сумма и срок кредита;

- объем предоставленных документов.

Пакет документов не должен быть минимальным. Не поленитесь собрать все по максимуму. Так вы сможете рассчитывать на более низкую процентную ставку, максимальный срок и желаемую сумму.

На что обратить внимание при получении кредита?

Любой желающий взять кредит столкнется с огромным количеством предложений от банков. Как не ошибиться в выборе?

Не устаю повторять из статьи в статью, читайте все бумаги, которые вам дают подписывать в банке. Да, вас будут отвлекать, а иногда и торопить. Поставьте стену между собой и сотрудником банка.

Или сразу сообщите ему, что будете долго изучать каждую строчку и попросите его не мешать. Если спокойных условий не будет создано, откажитесь от услуг этого банка.

На рынке достаточно не менее выгодных предложений.

На что обратить пристальное внимание при прочтении договора:

- Изучите полную сумму кредита. Она в процентном и денежном выражении будет находиться в правом углу, вверху первой страницы договора. Закон обязывает банки выделять эту информацию крупным шрифтом и квадратной рамкой.

Полная сумма включает сумму кредита, начисленные проценты и все комиссии, которые вы должны уплатить банку в соответствии с договором.

- Ознакомьтесь с графиком и суммой ежемесячных платежей. Они могут быть аннуитетными (одинаковыми) или дифференцированными (уменьшающимися с каждым месяцем).

- Размер штрафов и пени за просрочку платежей.

- Условия досрочного погашения.

Рефинансирование кредита (перекредитование)

Если вы уже начали изучать информацию на сайтах банков, то, наверное, видели такой вид услуг, как рефинансирование кредита. Что это такое?

Представьте ситуацию, что у вас на руках уже есть один или несколько кредитов, взятые в разное время и на условиях, которые сегодня нельзя признать выгодными. Что можно сделать в такой ситуации, чтобы положение с выплатами не усугублялось с каждым месяцем все больше и больше? Рефинансировать, т. е. взять кредит на лучших условиях и погасить за счет него имеющуюся задолженность.

Банки предлагают перекредитовать до 5 кредитов, в том числе и кредитные карты. Ставки по потребительскому кредитованию уменьшаются с каждый годом, поэтому кому-то такая услуга может оказаться выгодной.

Особые потребительские кредиты

Изучение предложений от финансовых организаций по потребительскому кредитованию не отличаются оригинальностью. Посмотрите таблицу выше. Названия практически одинаковые. Но встречаются довольно интересные предложения.

Например:

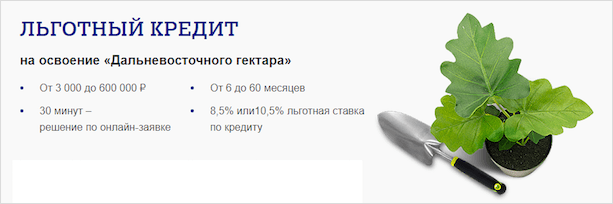

- Льготный кредит на освоение дальневосточного гектара от Почта Банка.

Выдается на срок до 5 лет, максимальная сумма – 600 000 руб., льготная ставка – 8,5 и 10 %. На эти деньги предлагается приобрести товары и услуги, полезные для освоения полученного гектара земли (строительные материалы, удобрения, сельскохозяйственный инвентарь, теплицы и др.) Но сделать это вы должны только в сети магазинов-партнеров банка.

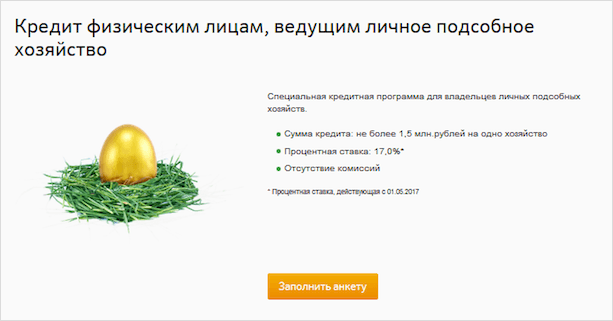

- Кредит физическим лицам на ведение подсобного хозяйства (Сбербанк России).

Сумма – до 1 500 000 руб. под 17 % годовых сроком на 5 лет. Требуется поручительство физического лица и подтверждение, что вы являетесь владельцем подсобного хозяйства.

Более подробная информация есть в статье про потребительское кредитование в Сбербанке России.

- Для госслужащих и бюджетников от Промсвязьбанка.

Ставка от 10,4 %. Максимальная сумма – 3 000 000 руб. без обеспечения на срок до 7 лет. Из документов только паспорт и справка о доходах.

Заключение

Приняли решение оформить потребительский кредит? Не торопитесь, подумайте еще раз. Обсудите этот ответственный шаг со своей семьей. Рекомендую проанализировать свои доходы и прикинуть, сколько процентов от них вы будете отдавать на погашение.

На каждом сайте есть кредитный калькулятор, поэтому еще до похода в банк вы можете посмотреть свои ежемесячные платежи. А может быть лучше накопить?

Не буду скрывать, что при всем моем негативном отношении к жизни в долг, я тоже брала деньги в банке на покупку телефона. Для меня это была необходимая покупка, потому что неожиданно накрылся старый аппарат. Моя переплата составила около 2 000 руб. (акция от DNS). Только льготные условия кредитования смогли меня заставить сделать такой шаг.

А мой коллега придерживается принципа, что надо брать от жизни все. Поэтому на нем всегда несколько кредитов одновременно. Но это его выбор. А вы свой уже сделали?

Если решение принято, то рекомендую познакомиться с критериями выбора банка с оптимальными условиями по кредиту. И только взвесив все плюсы и минусы кредитования, решиться на этот шаг.

Что такое потребительский кредит?

22 марта 2018 года Admin 10291 3

Потребительский кредит – это деньги, которые банк предоставляет непосредственно людям с целью приобретения ими товаров для личного пользования, услуг с высокой стоимостью (лечение, туристическая путевка), осуществления дорогостоящих работ (ремонт квартиры, проектировка загородного дома).

Кредит в банке может быть взят как для покупки товаров длительного пользования (квартира, автомобиль), так и для более мелких покупок – к примеру, мобильных телефонов.

Наличные под проценты, какие их виды?

Лицо, обращающееся в банковское учреждение с целью получения потребительского займа, называется заёмщиком.

Потребительские кредиты могут быть:

- целевыми (к примеру, «на образование»),

- и нецелевыми (заемщик вправе распоряжаться деньгами на своё усмотрение).

Как правило, сумма потреб кредита зависит от уровня месячного дохода гражданина и составляет от 100 до 15000 долларов на срок от полугода до 5 лет.

Заем на потребительские нужды характеризуется достаточно высокой процентной ставкой (плата за услуги). Процентная ставка представляет собой плату за пользование предоставленными по условиям кредитного договора деньгами, которую заёмщик должен вносить в банк ежемесячно. Ставка по кредитам в РФ составляет от 11,3% до 50% годовых.

Условия кредитования физических лиц

Между банковскими организациями идёт достаточно жесткая конкурентная борьба, поэтому потребителю не составит труда выбрать для себя наиболее привлекательные условия кредитования, особенно учитывая то обстоятельство, что заём часто сопровождается «скрытыми» процентами (комиссия за составление договора, ежемесячная комиссия за сопровождение).

Необходимо сопоставить предложения различных банков и выбрать подходящее. С учетом развития информационных технологий это не составит труда – в Интернете представлено множество тематических сайтов.

После подачи заявки на получение кредита, в случае её одобрения банком, составляется кредитный договор в двух экземплярах: один – для банка, второй – для заёмщика. В кредитном договоре обычно прописываются:

- размер займа,

- условия его выдачи,

- процентная переплата;

- права и обязанности сторон и т.д.

Подписание договора – самый ответственный этап, поэтому необходимо быть крайне внимательным и сразу уточнить всё «непонятное» или «сомнительное» по пунктам договора.

Поручитель увеличивает шансы в разы

Обязательным условием во многих банках при выдаче потребительского кредита является наличие поручителя. Поручитель – это лицо, которое возьмет на себя полную ответственность по исполнению условий кредитного договора в том случае, если этого не осуществит сам заёмщик. Простыми словами – это человек который за вас ручается и готов вернуть долг если будут проблемы с погашением платежей.

- Если поручитель нужен вам – спросите у родных и знакомых кто готов сходить в банк и подставить подпись в документах. Супруги и родители в возрасте до 65 лет, обеспеченные дети старше 18 лет – лучше всего подходят на роль поручителей.

Необходимо взвешенно и обдуманно подходить к решению выступить в качестве поручителя, лучше всего для начала узнать кредитную историю заёмщика, уровень его доходов. Также необходимо заранее оценить свои финансовые возможности по погашению возникшего кредитного обязательства в случае невыполнения уплаты по кредитному договору самим клиентом.

Банки, в которых дают потребительские кредиты

В ОТП очень высокие шансы на одобрение. В Альфа-банке хорошие условия, но слишком большие требования к клиентам (нужно порядка 3-х документов и дополнительные справки). Ренессанс – оптимальное решение и по условиям, и по требования. Средние условия выглядят следующим образом:

- размер займа: от 30000 до 1000000 рублей;

- процентная ставка: 12-25% годовых;

- сроки: от 6 месяцев до 5-7 лет;

- подача заявки: по паспорту;

- скорость оформления: 1-2 дня (исключение ипотечное и залоговое кредитование);

- выдача в рублях наличными или с выпуском банковской карты.

Для упрощения процесса лучше всего подавать заявку онлайн и согласовывать детали по телефону, чтобы не ходить в банк по несколько раз.

Стандартные требования банков

Набор документов, необходимых для предоставления денег под проценты, примерно такой (может отличаться, в зависимости от требований того или иного банковского учреждения):

- ксерокопия паспорта и 2-го дополнительного документа, подтверждающего личность заёмщика (военный билет, водительское удостоверение),

- справка о доходах (предоставляется по месту работы клиента),

- копия трудовой книжки гражданина,

- копия паспорта либо иного документа, подтверждающего личность поручителя,

- анкета заявителя,

- анкета поручителя.

Кредитная история

- КИ – очень важный показатель клиента. Кредитная история бывает: нулевой, плохой и хорошей. С последней все ясно, с ней вам банки одобрят заявку в 90% случаях. С плохой репутацией будет тяжело, нужен залог, поручитель и объяснение, почему она испорчена. Нулевая наблюдается у тех людей, которые ни разу не пользовались услугами кредитования физических лиц. К таким заемщикам банки относятся с опаской, и не выдают крупных сумм.

Дополнительные справки и сведения о благонадежности клиента положительно влияют на принятие решения. Не ленитесь собрать все возможные справки перед обращением в банковские организации, это не только увеличивает шанс на положительный ответ, но и способствует улучшению условий кредитования физических лиц.

4.030303030

Отзывы: Что такое потребительский кредит? (3)

Приносим свои извинения за неудобства! Форма комментирования пока на ремонте. Вы сможете оставить свой коментарий немножечко позже..

Потребительский кредит – что это такое и какие особенности его оформления

Потребительский кредит можно получить в каждом банке. Это распространенная кредитная программа для физических лиц, которая позволяет получить деньги на любые цели.

Она и наиболее доступна – некоторые банки готовы кредитовать без залога, поручителей и подтверждения дохода. Но не все предложения одинаково выгодны.

Чтобы получить потребительский кредит на выгодных условиях, нужно изучить информацию о нем.

Что такое потребительский кредит?

Потребительский кредит – это специальная программа кредитования, которая подразумевает выделение средств физическим лицам или домашним хозяйствам на потребительские цели. Чаще его оформляют для получения денег на строительство, обучение, покупку предметов потребления, отдых, лечение и на другие цели. Предоставляется чаще наличными или путем перечисления на карту или счет.

Потребительский кредит оформляется:

- без залога;

- под поручительство;

- под залог ликвидного имущества.

Каждая кредитная организация имеет свои программы кредитования, зачастую не одну. Лучшие условия получают клиенты, которые предоставят гарантии своей платежеспособности и возврата средств. Кредитные организации предлагают льготы держателям зарплатных, пенсионных карт, бюджетникам, вкладчикам или тем, кто предоставит залог.

При выборе выгодного предложения, стоит обратить внимание на следующие критерии:

- размер процентной ставки;

- полная сумма;

- срок займа;

- отсутствие комиссий за ведение и выдачу;

- размер штрафов за просрочку.

Комиссия за досрочное погашение не взимается. Погасить займ досрочно может каждый, это предусмотрено законодательством РФ. А также добровольным является страхование, за исключением страхования залога при займе под обеспечение, так как эта процедура обязательна.

Чаще всего заемщики выбирают оптимальное кредитное предложение и банк-кредитор самостоятельно. Но если речь идет о большой сумме, целесообразно воспользоваться услугами кредитных брокеров. Это профессионалы, которые владеют информацией о рынке кредитования РФ.

Они помогут подобрать выгодную программу, в том числе если банки отказывают по причине испорченной кредитной истории. Недостаток этого – за свои услуги брокер берет комиссию, иногда высокую.

Но практика показывает, что при оформлении крупного займа комиссия брокера меньше, чем сумма средств, которую он экономит для клиента.

Доверять нужно проверенным кредитным брокерам, с соответствующей деловой репутацией. Они берут плату за свои услуги лишь в случае успеха. Если по причине клиент получит отказ, комиссию брокеру он платить не будет.

Виды потребительских кредитов

Существует разные программы потребительского кредитования, их классифицируют по ряду признаков. Классификация условная, но она дает понимание сути кредитной программы и помогает правильно выбрать ту, которая лучше подойдет в той или иной ситуации.

По целевой направленности:

- целевые – выдаются на конкретные цели (лечение, приобретение туристической путевки, покупка товара, услуги и т.д.), банк обеспечивает целевое использование средств или контролирует его;

- нецелевые – полученные средства используются на любые цели по своему усмотрению.

По условиям предоставления:

- разовый – средства выделяются единовременно, после погашения деньги не используются повторно;

- возобновляемая кредитная линия – после полного или частичного погашения задолженности проценты списываются, кредитные средства снова становятся доступны.

По срокам предоставления:

- краткосрочный – предоставляется на срок до 1 года;

- среднесрочный – предоставляется на срок до 5 лет;

- долгосрочный – предоставляется на срок 5 лет и выше.

По методу погашения:

- разовое погашение – заемщик погашает сумму задолженности разовым платежом в конце срока (тело займа и начисленный процент);

- рассрочка платежа – погашение производится одинаковыми или неравными частями (зависит от условий договора).

Классификация носит условный характер. Каждая из этих программ имеет свои особенности, преимущества и недостатки. Это позволяет выбрать оптимальный вид кредитования с удобным способом предоставления, погашения и выгодными условиями предоставления потребительского кредита.

Преимущества

Спрос на такой вид кредитования высокий. Это объясняется преимуществами потребительского кредита, которые получает заемщик:

- позволяет получить товар сегодня, а платить за него в будущем, благодаря чему заемщик может не копить долгое время на товар, а приобрести его сразу, при этом снижается риск удорожания товара (услуги);

- получение потребительского кредита позволяет получить товар в тот момент, когда он нужен (учеба, лечение, отпуск);

- отсутствует риск, что товар будет отсутствовать в наличии у продавцов (штучной и уникальный товара, такой как драгоценности, антиквариат, горячий тур в теплые края и т.д.);

- часто банки с партнерами проводят акции, что позволяет получить займ на выгодных условиях, иногда без процентов;

- снижается финансовая нагрузка на бюджет заемщика, так как он оплачивает не полную стоимость товара (услуги), а погашает частями;

- можно использовать на любые цели, в том числе на услуги, платежи ЖКХ и т.д.;

- в отличие от ипотеки, займа на авто, рефинансирования, процедура оформления достаточно проста.

Потребительский кредит доступен, его можно получить в отделении каждого банка РФ, представительстве или в самом магазине, где покупатель приобретает товар. К заемщику требования невысокие, в ряде случаев возможно оформление по 2 документам (паспорту и дополнительному, подтверждающему личность).

Недостатки

Потребительское кредитование имеет и ряд недостатков, которые следует учитывать при рассмотрении целесообразности оформления. Иногда выгоднее оформить другой вид займа или воспользоваться кредитной картой.

К основным недостаткам относят:

- размер кредита и его срок ограничены, что не всегда удовлетворяет потребностям клиента;

- обычно рассматривают клиентов только с официальным доходом;

- невозможно получить большую сумму без обеспечения;

- относительно высокая процентная ставка, которая увеличивает стоимость покупки;

- есть риск того, что клиент не учтет все условия договора и переплатит кредитору больше, чем рассчитывал;

- радость от покупки и польза от нее может пройти быстро, а платить банку приходится долго.

Банки устанавливают ограничения по возрасту, регистрации, размеру дохода, что может стать причиной отказа. Чтобы повысить вероятность одобрения потребительского кредита рекомендуется подавать несколько заявок в разные банки. Если предварительное решение будет положительное, клиент может выбрать банк, предоставляющий лучшие условия и обратится с документами для подписания договора.

Требования к заёмщикам

К заемщику, его платежеспособности банки предъявляют определенные требования. Поэтому они отказывают в предоставлении займа. Требования варьируются и устанавливаются каждой кредитной организацией самостоятельно.

Рассчитывать на положительное решение можно при соблюдении условий:

- гражданин РФ;

- прописка в регионе, в котором банк осуществляет деятельность;

- возраст в пределах от 21 года на момент оформления до 65 лет на дату полного погашения займа;

- обязательно трудоустройство, стаж на последнем месте работы от 6 месяцев.

Еще один фактор, который оказывает большое влияние на решение банка – кредитная история. Если она испорчена, велика вероятность, что человеку откажут в выдаче. Исключение – МФО и небольшие молодые банки, которые идут на риск, наращивая клиентскую базу.

Для оформления сделки необходимо подготовить и подать в банк определенный пакет документов:

- паспорт;

- СНИЛС;

- справки, подтверждающие занятость;

- справки, подтверждающие трудовой доход;

- при залоговом кредитовании – документы на залог.

Кредитная организация требует другие документы, подтверждающие платежеспособность. Если оформление производится по упрощенной процедуре – без справки о доходах, то процентная ставка будет выше.

Процедура оформления

Для оформления необязательно посещать отделение банка. Практически каждый из них предоставляет возможность подать онлайн заявку на сайте. Таким образом, клиент может получить предварительное решение и узнать, сможет ли банк выдать ему займ или откажет. Но окончательное решение принимается только после того, как будут изучены документы, предоставленные заемщиком.

Онлайн заявка – это специальная форма, в которой указывается следующая информация:

- параметры займа;

- персональную информацию;

- контакты заемщика;

- семейное положение

- размер дохода.

Банк рассматривает заявку на потребительский кредит для населения в среднем 1-3 дня, зависит от выбранной программы и суммы кредитования. После того как займ одобрят, клиент может обратиться в офис банка для оформления. В среднем решение действует около 30 дней, по их истечении необходимо будет подавать заявку повторно.

Посмотрите полезное видео о потребительском кредитовании:

Заключение

Банковский потребительский кредит подойдет для решения ряда проблем. Большинство программ нецелевые, что позволяет использовать средства на любые цели. Несмотря на то что заемщику необходимо подтвердить платежеспособность, некоторые банки оформляют договор без справки о доходах, поручителей и залога. Но нужно учитывать, что в таком случае процентная ставка будет выше.

Чтобы выбрать оптимальную программу кредитования, необходимо проанализировать предложения ведущих банков РФ. На сайте каждого есть кредитный калькулятор, который поможет рассчитать размер переплаты и сумму платежа. А также рекомендуется пользоваться услугами кредитных порталов. На таких ресурсах собрана информация о привлекательных предложениях, действующих сегодня.

Если вы знаете, как правильно выбрать программу кредитования, напишите это в х.

Что такое потребительский кредит, примеры, условия получения

Кредит – это сумма, необходимая заёмщику для покупки товаров и услуг, выдаваемая финансовой организацией под проценты. Денежные средства предоставляются банком или микрофинансовой организацией для использования физическим лицом в своих целях.

Сроки кредитования 1-5 лет, в зависимости от занимаемой суммы и платёжеспособности клиента. Банк предоставляет возможность погашения занятых денежных средств ежемесячными платежами фиксированной суммы, включающей проценты за пользование деньгами.

При займе денежных средств у банка или обеспечения покупки рассмотрите все предложения финансовых организаций. Потребительский кредит в магазинах и банках состоит из трёх частей: сумма кредита, годовые проценты по использованию и дополнительные услуги и комиссии.

Целевой

Оформляется в точке продаж на покупку товара или услуги и ограничен суммой, необходимой для совершения приобретения. Банк при одобрении займа перечисляет денежные средства продавцу, а потребитель забирает покупку.

Сумма погашения рассчитывается исходя из занятой суммы, включая проценты по использованию, оплату страховки и расширенной гарантии, доставку и установку товара в дом заёмщика.

Нецелевой

Предоставляется клиенту в отделении банка в личном присутствии или при подаче онлайн-заявки по интернету.

Заёмщик при оформлении должен представить документ, подтверждающий личность и достоверную информацию о месте работы и проживании. Деньги выдаются клиенту наличными или перечисляются на банковскую карту.

Нецелевое использование денежных средств часто оценивается финансовой организацией, повышенной процентной ставкой по кредиту.

С обеспечением

Гарантия возврата необходимая при оформлении кредита на крупную сумму. Банком это расценивается как повышенный риск по невозврату.

Финансовая организация вправе требовать обеспечить кредит залогом недвижимости или автомобилем, находящиеся в собственности у заёмщика. Возможно поручительство третьих лиц.

Поручителем может быть дееспособный гражданин РФ с постоянным местом работы и жительства. Он гарантирует банку возврат денежных средств, если заёмщик становится неплатёжеспособным.

Сумма кредита часто увеличивается на затраты по страхованию жизни клиента и имущества в залоге.

Сроки погашения

Банкам выгодно предоставлять займы на длительное время. Кредиты, которые выплачиваются в течение года, считаются краткосрочными. У микрофинансовых организаций этот срок составляет 30-60 дней. Сроки погашения занятой суммы напрямую влияют на процентную ставку по займу. При минимальном сроке погашения проценты увеличиваются.

Прежде чем подписывать договор, нужно оговорить с консультантом условия получения денег. Что включает фиксированную сумму погашения ежемесячно и возможные штрафные санкции при просрочке платежа. Санкционные проценты в банках высокие.

При выборе займа необходимо чётко понимать свои финансовые возможности, какую сумму можно выделить из семейного бюджета на погашение и определить срок погашения.

При оформлении крупной суммы без целевого назначения срок предоставления займа составит 3-5 лет. Консультант банка рассчитает ежемесячный платёж, учитывая пожелания заёмщика.

Целевое назначение кредита чаще одобряется банком и выдаётся под минимальные проценты.

При регулярных тратах небольших сумм разумно оформить кредитку или карту рассрочки.

Для оформления займа необходим стандартный набор документов, но у каждой организации свои требования: паспорт, пенсионное удостоверение, ИНН, СНИЛС и водительское удостоверение. При большой сумме кредита нужно представить документы на залоговое имущество или паспорт поручителя.

Онлайн-заявка в банк подаётся на официальном сайте банка. Финансовая организация проверяет кредитную историю заёмщика и принимает решение о выдаче денег или оплаты покупки в торговой точке.

Микрофинансовые организации при онлайн-оформлении кредита требуют фотографию первой страницы и регистрации в паспорте гражданина РФ. Дополнительных документов при выдаче суммы 10-30 тысяч рублей не требуется.

Банк вправе дополнительно затребовать у заёмщика подтверждения факта платёжеспособности: представить справку с места работы о заработной плате за последние 3-6 месяцев.

Необходимо определиться с суммой и банком, в который решено обратиться. У финансовых организаций существует официальный сайт, где указываются: требования к заёмщику, условия предоставления денег и калькулятор займа.

Можно воспользоваться сторонними ресурсами, которые при заявке делают подборку банков с выгодными предложениями.

Пункты в договоре, на которые необходимо обратить внимание:

- Назначение средств: целевое и нецелевое. Часто финансовые организации уточняют магазинов партнёров, в которых можно приобрести товар.

- Сроки погашения – выбираются заёмщиком, который оценивает финансовую нагрузку по ежемесячным платежам.

- Способы погашения, которые предоставляет банк и дополнительная комиссия при внесении – это может быть бесплатно или составлять 1-2 процента от суммы.

- График платежей и сроки поступления денежных средств на счёт. У банков они могут составлять 1-10 дней, необходимо вносить деньги заранее.

Если условия оговорены и согласованы, можно приступать к подписанию кредитного договора.

Заявка на кредит

Заёмщик лично обращается в финансовую организацию с необходимым пакетом документов для оформления. Оговаривает с консультантом условия кредитования, заполняет заявление и ждёт решение банка о финансировании. Время, затраченное в офисе, составит 30-60 минут.

Или заполняет форму заявки на официальном сайте банка с указанием данных в паспорте и информации, которая необходима банку для рассмотрения заявления.

Финансовая организация сверяет данные и принимает решение, оповещая клиента по СМС или звонком консультанта.

ВАЖНО! При подаче заявки онлайн нужно убедиться, что это официальный сайт банка. Иначе персональные данные попадут к мошенникам, которые могут воспользоваться информацией в своих интересах.

Калькулятор кредита

Инструмент для планирования суммы кредитных средств и ежемесячного платежа по оплате. В поле суммы кредитования вводятся необходимые денежные средства. Калькулятор рассчитывает ежемесячный платёж исходя из сроков погашения и процентной ставки банка.

- Сумма платежей неточная и не содержит дополнительных комиссий и затрат на страховку, но представляет информацию, которая поможет заёмщику оценить свои финансовые возможности.

- При заключении договора кредитования заёмщику необходимо ознакомиться с условиями банка в плане штрафов и пени при просрочке платежа.

- Заведите личный кабинет на сайте финансовой организации, где указывается нужная информация: дата и сумма платежа, общая задолженность и количество пройденных платежей – это поможет не запутаться и гасить кредит вовремя.

Банк вправе потребовать досрочного погашения:

- регулярное нарушение графика платежей: несвоевременная оплата и внесение недостаточной суммы, оговоренной в договоре;

- целевое назначение займа нарушено: деньги, заявленные на покупку бытовой техники, мебели и автомобиля потрачены на другие нужды;

- невыполнение пункта договора по страхованию. Банки часто предлагают страховку трудоспособности, жизни и имущества, но заёмщик вправе отказаться и выбрать страховую компанию по своему усмотрению. Финансовая организация может обязать заёмщика заключить договор страхования в течение 10-30 дней.

При возникновении финансовых трудностей и отсутствии возможности погашения кредита вовремя, необходимо обратиться в банк для решения проблемы. Консультант поможет найти компромисс, который будет приемлем для обеих сторон.

Это реструктуризация долга по изменению условий договора: понижается сумма ежемесячного платежа и увеличивается срок погашения, которые будут комфортны заёмщику.

Рефинансирование – это оформление кредита на более выгодных условиях с погашением предыдущей занятой суммы.

СПРАВКА! При невозможности возврата кредита не спешите обращаться в другие банки за деньгами. Придите в свой и оговорите ситуацию с консультантом. Финансовые организации заинтересованы в клиентах и часто идут на изменение условий по договору и рефинансирование.

- При покупке товара по потребительскому кредиту стоит поинтересоваться у консультанта магазина о возможности возврата, сроках и условиях.

- Купленный товар может быть возвращён продавцу по любой причине в течение двух недель, за исключением невозвратных категорий: средства личной гигиены, косметика, нижняя одежда.

- Бытовую технику и электронику можно вернуть в течение гарантийного срока обслуживания при выявленном заводском браке или поломке в процессе эксплуатации.

- Продавец должен провести экспертизу и выявить причину несоответствия качества за 10-14 дней и предложить замену на аналогичный товар или возврат денежных средств.

- При возврате денег составляется акт о расторжении договора купли-продажи.

При расторжении договора с продавцом необходимо провести аналогичную процедуру с банком, в котором взят кредит. В торговой точке это сделать невозможно, консультанты подскажут ближайшее отделение, в которое можно обратиться.

Расторжение договора по потребительскому кредиту с банком:

- Магазин при возврате товара выдаёт акт о расторжении договора.

- Документ нужно предоставить в банк и написать заявление о расторжении договора кредитования.

- Магазин возместит банку сумму покупки по договору.

- Сроки расторжения необходимо оговорить с консультантом, который по истечении выдаст справку о закрытии задолженности.

ВАЖНО! Товар, признанный бракованным, обязывает банк вернуть заёмщику сумму погашения и выплаченные проценты по кредиту. Если товар возвращён по желанию потребителя: проценты и стоимость увеличенной гарантии на товар не возвращается.

Для этого необходимо обратиться в банк с заявлением о досрочном погашении. Внести остаток денежных средств в кассу или через банкомат на расчётный счёт финансовой организации. Консультант учреждения выдаст документальное подтверждение о возврате кредита в полном объёме.

- При досрочных погашениях займов банки вносят кредитора в «белый список» и выдают кредиты на льготных условиях.

- Предоставляется банками при возникновении финансовых трудностей у заёмщика или необходимости в дополнительных денежных средствах.

- Рефинансирование – это взятие нового кредита с погашением старого на более выгодных условиях или с остатком средств на счёте.

- Большинство кредитных организаций идут на контакт и предоставляют услугу, при условии платёжеспособности должника и соблюдении им всех обязательств по существующему договору.

- Процедуру можно оформить в любом банке с условием погашения займа финансовой организации, в которой уже есть существующий кредит.

Необходимые к выплате проценты за год при использовании денежных средств банка. Определяется финансовой организацией по каждому клиенту отдельно и с большим расхождением в цифрах.

Ставка определяется банком с учётом:

- срок погашения;

- обеспечение возврата денежных средств: поручительство или залог;

- целевая направленность займа: лечение, отпуск, ремонт;

- получение наличных в кассе или оплата товара в магазине.

Учитывается платёжеспособность клиента, уровень риска невозврата и кредитная история в других банках, которая определяется индивидуально по клиенту.

Банк при оформлении кредита спрашивает о назначении заёмных денег: ремонт, лечение, покупка автомобиля, бытовой техники, отпуск или нужны наличные без цели. Исходя из полученной информации, процентная ставка по займу может варьироваться в пределах 5-15 процентов.

Оформление по целевому назначению оценивается кредитной организацией дешевле для клиента, но он должен потратить выданные деньги на цель, которую заявил.

При совершении дорогостоящих покупок банк оставляет предмет приобретения в залоге до полного погашения займа. Выдаёт деньги под минимальные проценты, но клиент не вправе продать или подарить залоговое имущество. При нарушении условий договора по возврату, финансовая организация вправе забрать имущество должника без выплаты уже погашенной задолженности.

Определяется банком по уровню платёжеспособности и обязательности клиента.

Заёмщики делятся на категории, количество которых финансовая организация определяет самостоятельно:

- Хорошая репутация. Это клиенты со своевременным погашением займов, выполняющие пункты по договору кредитования. Часто заёмщикам доступны особые условия с минимальной процентной ставкой.

- Сомнительная категория. Определяет заёмщиков, которые берут кредит впервые. Источники дохода вызывают сомнение. Заёмщик не может подтвердить свою платёжеспособность, предоставить залог или поручителя. Процентная ставка для клиентов может быть повышена, при одобрении займа, на 5-10 процентов.

- Неплатёжеспособная категория. Банк вносит в базу клиентов, которые имеют просрочки по возврату кредита и не выполняют условия договора. Финансовая организация вправе отказать в займе, потребовать залог имущества, поручителя и повысить ставку на максимальный процент.

ВНИМАНИЕ! База клиентов у финансовых организаций одна. При нарушении клиентом кредитных обязательств в любом из банков попадает в список неплатёжеспособных клиентов.

Любой кредитный продукт имеет преимущества и недостатки, которые надо учитывать и понимать, какие обязательства перед банком берёт на себя заёмщик.

Преимущества потребительского кредитования:

- быстрое оформление при покупке товаров, которое занимает 10-30 минут. Чаще одобряется банком при хорошей кредитной истории заёмщика;

- получение товара и возможность им пользоваться. Это удобно при поломке бытовой техники, без которой нельзя обойтись;

- лояльные условия получения займа. Низкая процентная ставка, не требуется подтверждения доходов, поручительства и залога имущества. За исключением покупки автомобиля;

- возможно досрочное погашение кредита без штрафных санкций;

- кредитными организациями создаётся много способов погашения займа: почта, сторонние организации, банкомат, платежи по интернету и безналичному расчёту;

- банк и магазины при оформлении займа часто предлагают бонусы на финансовые продукты и скидки на последующие покупки.

Недостатки потребительского кредита:

- процентная ставка выше, чем по ипотечным и другим продуктам банка;

- дополнительные страховые продукты, которые навязывают банки и магазины при оформлении займа;

- часто магазин обязывает клиента приобрести расширенную гарантию на приобретаемый товар, что повышает стоимость;

- скрытые комиссии в некоторых финансовых организациях. При невнимательном изучении договора и подписании, можно не справиться с платежами;

- взимание платы за пополнение счёта займа и снятие наличных.

При правильном расчёте финансовых возможностей клиент банка получит дополнительные продукты и финансовую защищённость при необходимости.

Потребительское кредитование поможет в сложной жизненной ситуации и осуществит мечту о дорогостоящем приобретении.