Необходимость приобретения страхового полиса при оформлении кредита чаще всего является банковской инициативой, способной защитить организацию от некоторых возможных рисков по выплате основного долга. В свою очередь заемщики, не желая переплачивать собственные средства, ищут способы, как вернуть хотя бы часть премий по страховым взносам.

- Что такое страховка по кредиту?

- Зачем она нужна?

- Возможно ли отказаться от страховки по кредиту?

- Можно ли отказаться от страховки на уже действующем кредите?

- В каком случае отказаться не получится

- Судебная практика

- Как отказаться от страховки потребительского кредита

- Отказ от страховки автокредита

- Нужно ли страховать жизнь?

- Как отказаться от страховки при ипотеке

- Расчет процентов по страховке

Что такое страховка по кредиту?

Страховой полис — это своеобразная гарантия банка, предусматривающая возврат денежных средств при оформлении кредита. Стоит отметить, что банковские организации имеют собственные выгоды от сотрудничества со страховыми компаниями — за счёт продажи страховых полисов банки получают собственные проценты, которые напрямую зависят от количества лиц, подписавшихся на страховые услуги.

Процедура страхования является своеобразной защитой банка от некоторых рисков, которые могут быть связаны с не возвратом кредитных средств, полученными заемщиками. Хотя банк и не вправе навязывать данную услугу в обязательном порядке, чаще всего она входит в пакет услуг, предусмотренных при процедуре взятии кредита.

Возможно ли отказаться от страховки по кредиту?

При оформлении займа, клиентам необходимо всегда помнить, что от услуги страхования можно отказаться. При этом отказ можно осуществить сразу же после оформления договора. Нужно обращать внимания на то, чтобы расторжение документации не повлияло на увеличение процентов или иных санкций со стороны банка.

Необходимо написать заявление непосредственно в страховую компанию, предусматривающее, что премия по страховке будет частично возвращена через некоторое время.

Но в любом случае для того, чтобы получить страховку по кредиту, необходимо вовремя осуществлять все платежные операции. После истечения шести месяцев после получения кредита можно обращаться в страховую компанию с письменным заявлением.

Выждать полгода необходимо, поскольку договор осуществляется именно на данный срок.

Но банк может увеличивать ежемесячные платежи при расторжении страхового договора. Это обусловлено тем, что банковская организация может компенсировать потерянные денежные средства. Надежным вариантом отказа от страховых услуг является обращение в судебные органы с письменным исковым заявлением.

Можно ли отказаться от страховки на уже действующем кредите?

Клиент всегда может расторгнуть подписанный договор о страховании уже после непосредственной выдачи кредитных средств. В течение полугода можно написать соответствующее заявление для прекращения процедуры действия основного страхового полиса.

Но некоторые банки могут не предлагать такую услугу расторжения договора со страховой компанией. В любом случае можно написать заявление, которое предусматривает расторжение договора по страховке, а также о перерасчёте стоимости основного кредита.

В каком случае отказаться не получится

Возможны случаи, когда клиент подает заявление о непосредственном расторжении договора страхования, когда истек основной срок подачи иска, который составляет 3 года. То есть по истечении данного времени уже не действует данная услуга: оформить и получить страховую премию по кредиту у заемщика не получится.

Также необходимо правильно рассматривать договор и учитывать все пункты. Некоторые пункты договора предусматривают невозможность возврата денежных средств, в таком случае даже суд не поможет выиграть дело о получении денежных средств по страховке.

Судебная практика

Согласно статистике 80% судебных разбирательств по возвращению страховки заканчиваются положительно для заемщика. В данном случае кредитная организация расторгает договор о страховании и пересчитывает общую стоимость взятого заемщиком кредита.

Суд всегда старается защитить права заемщика по закону о правах потребителей.

При этом процедура осуществляется только в случае, если услуга была оказана банковской организацией на незаконных условиях и выплата по страхованию считается навязанной услугой.

Именно поэтому следует внимательно читать условия договора, перед тем как брать любые кредитные средства и оформлять бумаги в соответствии со всеми правилами.

Как отказаться от страховки потребительского кредита

По закону заемщик вправе отказаться от страховки по оформляемому потребительскому кредитованию.

При этом существуют определенные нюансы, при которых заемщик должен обратиться с заявлением о расторжении страхового договора в срок, не превышающий 2 недели.

При этом существует практика, когда заемщик единовременно вносит всю требуемую сумму согласно основному договору страхования и решение об оплате данной суммы оставляет на усмотрение страховщика.

Отказ от страховки автокредита

Оформляя автокредит, заемщик вправе полностью отказаться от любых страховых услуг. Но некоторые банки вносят в договор услуги обязательного страхования и выделяют данное положение в отдельные пункты.

При этом банк объясняет наличие обязательного страхования за счёт снижения основной ставки по кредиту. И если заемщик отказывается от данной услуги, процентная ставка может существенно возрасти. Чаще всего так поступают микрофинансовые организации при оформлении быстрых кредитов на покупку авто.

В любом случае разговор договор о страховании можно расторгнуть. Если банк не дает добро на осуществление данной операции, можно смело обратиться в судебные инстанции.

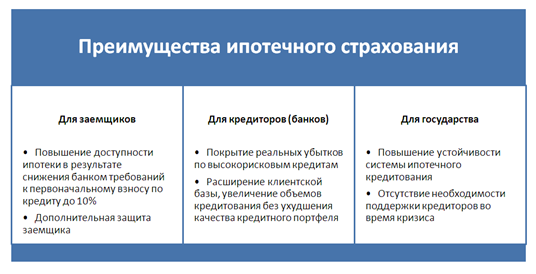

Услуга «страхование жизни заемщика» осуществляется при оформлении ипотечного кредитования. Всё дело в том, что при потере трудоспособности вследствие возникновения несчастного случая долг по кредиту, имеющему значительную сумму, придётся отдавать родственникам. По этой причине некоторые клиенты сознательно оформляют полис страхования жизни.

Как отказаться от страховки при ипотеке

Процедура отказа от ипотечного страхования является довольно сложным процессом. Существует несколько нюансов, поскольку в соответствии с законом банк вправе ставить определенные условия страхования.

Но в тоже время решение клиента по страхованию является свободным.

Если клиент уже заключил договор страхования, то он в праве течении трех месяцев написать заявление о расторжении документации и получении страховой премии.

Расчет процентов по страховке

Существует определенная методика, которая позволяет вычислить размер страхового взноса при кредитовании. Обычно она исчисляется формулой, представленной в виде B = S + i*S , где значение B — это основная страховая сумма, S — непосредственно сумма задолженности по кредиту, i — основная ставка по полученному кредитованию.

На официальных сайтах многих банков предусмотрена удобная услуга расчета размера страховки при помощи специального онлайн-калькулятора. В любом случае, пользуясь основной формулой, вычислить сумму страховки можно самостоятельно.

Как отказаться от страховки по кредиту

По большинству банковских кредитов и кредитных карт банки выдвигают к соискателям дополнительные требования, одним из которых является оформление страхования жизни и здоровья заемщика. Выдвигается это условие с целью минимизации рисков, которые несет банк при одобрении крупных кредитных сумм.

Если с действующим заемщиком что-то произойдет — проблемы со здоровьем или наступление смерти, то остаток долга за него возмещает страховая компания. Также это условие касается и залоговых отношений, когда в обязательном порядке страхуется объект залога.

Таким образом, кредитная организация возвращает свои активы с предусмотренной по договору прибылью.

Для заемщиков такая схема предполагает дополнительные расходы, так как страховой полис оформляется на весь срок действия кредитного договора. Согласно отдельному пункту в договоре, заемщики обязуются продлевать полис, и за его продлением внимательно будет следить организация-кредитор.

В этой части и возникают разногласия между сторонами. Дополнительное страхование рассматривается контролирующими органами как навязывание дополнительных услуг и нарушение положений законодательства о защите потребительских прав. Но банки продолжают требовать с заемщиков заключение соглашения со страховой компанией, и пока такие требования никем не пресекаются.

Отказ от страховки до оформления договора

Избавить себя от лишних расходов заемщики могут, отказавшись от страховки еще на стадии оформления кредитного соглашения. Теоретически такой шаг считается самым правильным, так как кредитная организация не имеет права обязывать потенциального клиента приобретать дополнительные платные услуги.

Согласно ст. 16 ФЗ «О защите прав потребителей», продавец (банк) не имеет права связывать приобретение основного товара с другими товарами или услугами. Указанная схема является навязыванием услуг, поэтому потенциальные заемщики имеют право на отказ от использования дополнительных услуг, за которыми они изначально не обращались и в потреблении которых не заинтересованы.

Точная формулировка статьи закона не мешает банкам использовать описанную схему оформления кредитных продуктов, так как существует другой закон, дающий право организации отказывать по поступающим заявкам. Причина отказа никогда не озвучивается банком, и именно это ему позволяет не соблюдать потребительские права граждан в части навязывания дополнительных услуг.

Пример: заемщик обращается в банк на предмет получения суммы в 1 000 000 рублей наличными. Самый простой, нецелевой потребительский кредит практически в каждом случае предполагает оформление страхового полиса. На выдачу суммы банк соглашается, и заемщику предлагается заключить договор.

В тексте договора присутствует пункт, согласно которому жизнь и здоровье соискателя должны страховаться до или сразу после подписания кредитного соглашения. Заемщика такое требование не устраивает, и он возражает против получения страхового полиса. Получив письменный отказ, банк отказывает в предоставлении средств, и аннулирует положительное решение.

Требовать озвучивание причины отказа не будет смысла, так как это право кредитных организаций пока не подлежит оспариванию. В итоге, договор не заключается, и потенциальный клиент не получает на руки искомой суммы. Следовательно, отказаться от страховки еще на стадии подписания соглашения можно, но это решение станет причиной отказа со стороны банка в подписании договора и выдаче средств.

Причины отказа в предоставлении кредита →

Отказ от страховки после заключения соглашения

Если потенциальный заемщик соглашается заключить дополнительный договор с компанией-страховщиком, и соблюдает все требования кредитной организации, средства ему будут выделены. Страховые полисы по этому виду страхования заключаются на стандартные сроки — до года. После они периодически продлеваются на этот же срок и информация о продлении соглашения передается в банк.

При каждом продлении соглашения заемщик несет расходы, суммы которых поступают в адрес страховщика. В течение нескольких лет платы за продление полиса могут вноситься практически без какого-либо основания. Клиент уверен в своем финансовом положении, и никаких проблем со здоровьем не предвидится. Но платить за полис он все равно должен и для многих такие расходы могут стать непосильными.

Поэтому большинство заемщиков в определенный момент пытаются найти вариант отказа от страховки, без возможных санкций со стороны кредитной организации. И на это у них есть полное право. При очередном окончании срока действия полиса заемщик может не обращаться к страховщику за его продлением, что приравнивается к отказу от страхования в рамках основного кредитного договора.

Последствия отказа от кредитного страхования

Если заемщик не обращается в страховую компанию за очередным продлением полиса, то страховщик передает информацию в кредитную организацию. Получив эту информацию, банк немедленно применит санкции в отношении заемщика. Их вид заемщик уточняет в тексте кредитного договора.

Санкции могут быть следующими:

- Обязанность возвратить всю сумму долга досрочно.

- Наложение крупного штрафа.

- Перерасчет процентов в сторону увеличения.

- Изъятие предмета залога — по ипотечным и залоговым договорам.

- Обращение в суд.

Отказаться от страховки по кредиту без применения со стороны банка указанных санкций нельзя.

Не продление полиса или не оформление нового соглашения со страховщиком всегда обуславливают проблемы для заемщика. Перед применением санкций, кредитная организация допустит добровольное решение проблемы.

Заемщику будет предложено вновь обратиться к страховщику и оформить соглашение по требованию кредитной организации.

Отказ от добровольного решения вопроса приравнивается к несоблюдению условий действующего соглашения, поэтому банк имеет все основания для расторжения договора в безусловном одностороннем порядке. Суд обяжет заемщика возвратить кредитору всю сумму по договору сразу.

Возврат платы за страховку после погашения кредита

Вопрос возврата страховой премии или ее части становится актуальным, когда обязательства со стороны заемщика гасятся в полной мере, и сумма долга к этому моменту равна нолю. Учитывая, что плата за полис складывается из процента от суммы кредита, дополнительные траты заемщика могут быть достаточно значительными. Желание возвратить хотя бы часть от этих расходов является вполне логичным.

В решение этого вопроса банк не принимает никакого участия, так как все, что касается оплаты полиса, включая и возврат суммы, решается только между страхователем (заемщиком) и компанией-страховщиком.

Перерасчет страховой премии может иметь место только при досрочном погашении обязательств. К примеру, кредитный договор заключается на 1 год, и на такой же срок оформляется страховой полис. Заемщик гасит всю задолженность за 7 месяцев, поэтому в действии страхового полиса больше необходимости нет. За 5 неиспользованных месяцев клиент имеет право оформить возврат страховой премии.

Для этого страхователь обращается в свою страховую компанию, подает заявление, предоставляет документы о закрытии кредитного соглашения. Страховщик направляет запрос в кредитную организацию, которая в течение 14 банковских дней присылает документальное подтверждение о закрытии основного договора.

Бробанк.ру: После проведения перерасчета и за вычетом возможной комиссии, часть страховой премии (суммы за полис) возвращается заемщику. Если договор закрывается не досрочно, то возврат части премии будет невозможным, так как она сгорает пропорционально сроку кредитного соглашения.

Об авторе

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Эта статья полезная? Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в х или напишите нам на почту [email protected].

Отказ от страховки по кредиту, можно ли отказаться от страховки после получения кредита

Чем доступнее становится кредитование, тем больше банковские клиенты узнают о своих правах и возможностях. Например, раньше страховка по любой из ссуд (потребительский кредит, кредитная карта, ипотека и др.

) считалась сопровождающей услугой, от которой нельзя было отказаться. Сегодня же заемщик против называния полисов, а отказ от страховки по кредиту — нередкое явление.

Рассмотрим, что на этот счет говорит закон и банковская практика.

Оформить потребительский кредит

Что дает страховка по кредиту?

Страхование призвано материально защитить банк и заемщика от последствий непредвиденных ситуаций. Сегодня выделяют четыре основных вида данной услуги:

- Страхование жизни и здоровья — действует в случае болезни или смерти страхователя, когда закрытие долга берет на себя страховая компания;

- Страхование от потери работы — дает возможность не выплачивать банку остаток задолженности;

- Страхование залогового имущества — гарантирует банку компенсации, если предмет залога был поврежден или испорчен;

- Страхование титула — действует, если утрачивается право собственности (например, на жилье).

Кредит наличными на любые целиОТП Банк, Лиц. № 2766

до 3 млн

на срок до 5 лет

Подать заявку

Обязательными являются только две услуги: страховка авто и недвижимости. Остальные виды страхования — добровольные, и на этих полисах заемщики часто хотят сэкономить. Такой подход объясняется минусами страховки, которые в совокупности могут перевесить все плюсы:

| Плюсы | Минусы |

| При страховании жизни — материальная защищенность банка и заемщика | Сторонам сложно подтверждать страховые случаи (громоздкая процедура); недостаточный размер выплат |

| При страховании от потери работы — гарантия выплат финучреждению даже в кризис | Перечень страховых случаев ограничен ликвидацией или банкротством юрлица (увольнение не берется в расчет) |

| При страховании залога — защита от последний ЧП и разл. инцидентов | В выигрыше чаще остается банк, а заемщику трудно доказать, что в порче имущества нет его вины |

Если клиент не видит для себя выгод, он вправе отказаться от полисов по страхованию жизни, титула и от потери дохода. Но насколько реально договориться с банком, кровно заинтересованном в страховке? Рассмотрим позицию закона на этот счет.

Кредит Наличными онлайнГазпромбанк, Лиц. № 354

до 5 млн

на срок до 7 лет

Подать заявку

Можно ли отказаться от страховки после получения кредита

Долгое время считалось, что страховка — обязательный «атрибут» любого кредита. Однако ГК РФ и Центробанком постановлено: заемщик вправе не только отказаться от полиса, он и вернуть за него деньги. Загвоздка в том, что такому клиенту кредитная организация может вовсе отказать в ссуде, не называя причины.

Но чаще заявителя поставят перед выбором:

- Оформить кредит со страховкой, но под более выгодный процент;

- Отказаться от страховки, но выплачивать большую ставку ежемесячно.

Клиенты опасаются, что кредит без полиса окажется дорогим, поэтому под давлением банка выбирают платить за ненужную услугу. На практике же, более высокий процент может оказаться выгоднее стоимости полиса. Так, в отдельных страховка составляет до 50% от размера всего кредита.

Взять кредит под залог квартиры

Если же заемщик решает взять ссуду без страховки, он должен соблюсти условия:

- Возможность вернуть деньги указывается в договоре. Если документального подтверждения нет, возврата средств сложно добиться через суд.

- С 01.01.2018 вернуть полную стоимость полиса можно в течение 14 календарных дней с момента заключения договора (т.н. период охлаждения), если не наступил страховой случай.

- Частично вернуть стоимость полиса можно, досрочно погасив задолженность перед банком.

- Вернуть страховку могут лишь заемщики, у которых нет просрочек по выплатам.

Кредит за 1 минутуРенессанс Кредит Банк, Лиц. № 3354

до 1 млн

на срок до 5 лет

Подать заявку

Важный нюанс касается размера выплат — полного или частичного. Если на момент отказа от страховки полис еще не начал действовать, клиент возвращает себе полную стоимость. Если же договор о страховании вступил в силу, компания вычтет сумму за то время, что заемщик находился под ее материальной защитой.

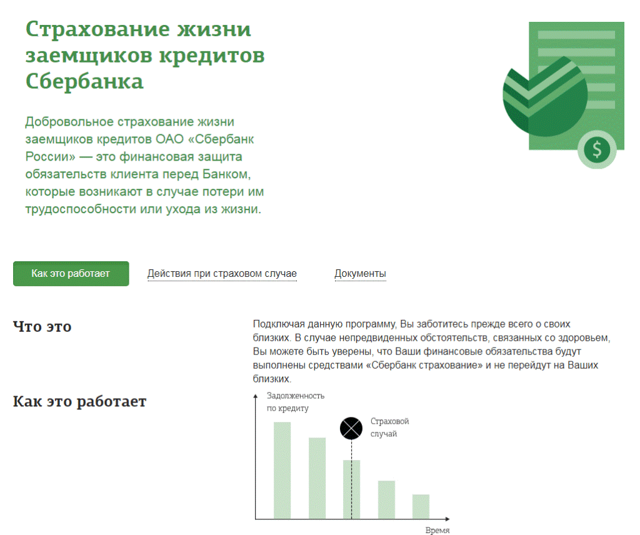

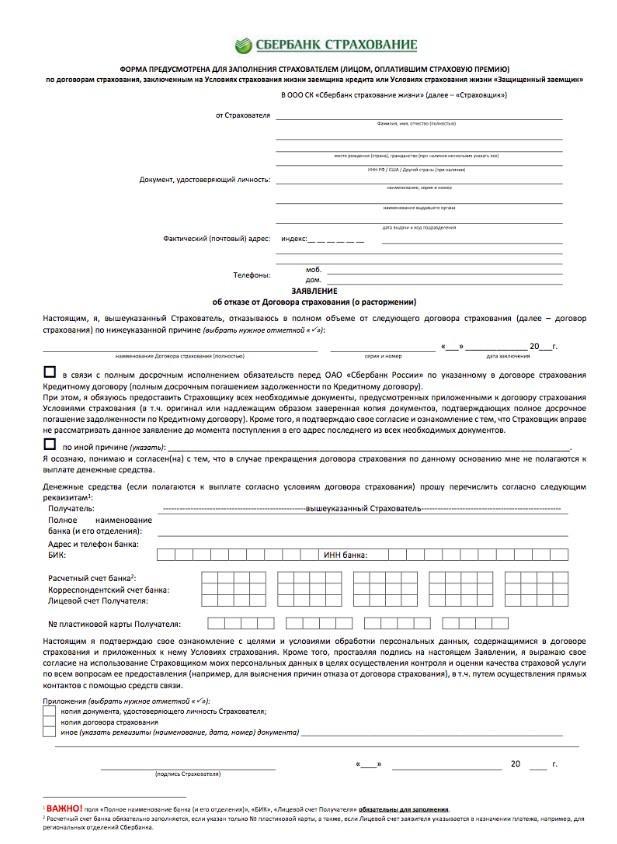

Как отказаться от ненужной страховки Сбербанка?

Сбербанк, будучи крупным кредитором, ко всей продуктовой линейке прилагает полис. На примере банка рассмотрим, что делать клиенту, решившему отказаться от дополнительной услуги:

- Явиться в любое из отделений Сбербанка и попросить бланк заявления по отказу от страховки (допускается написать документ полностью от руки). В нем указывается: наименование страховой компании, адрес, персональные данные и реквизиты.

- Подготовить пакет бумаг, включающий: копию паспорта, копию кредитного договора, копию полиса, справку о том, что у заемщика не имеется открытых долгов перед банком. Приложить к документам заявление.

- Представить документы в отделении Сбербанка или отослать их по почте, заказав уведомление о вручении.

- Дождаться решения Сбербанка по заявлению и последующего зачисления средств.

- Если пакет бумаг отказываются принять, клиент вправе написать жалобу руководству финучреждения, а в крайнем случае — обратиться напрямую в Центробанк, Роспотребнадзор или Прокуратуру.

Кредит наличнымиРайффайзенбанк, Лиц. № 3292

до 3 млн

на срок до 5 лет

Подать заявку

Получить кредит с плохой историей

Опытным заемщикам известно, что от страховки можно отказаться и в момент заключения кредитного договора. Для этого необходимо:

- В момент оформления кредита сообщить, что вы не нуждаетесь в страховании.

- Написать заявление об отказе, настояв на проставлении на нем метки о приеме.

- Если сотрудник Сбербанка не принимает заявление, отправить его почтой (с подключением услуги «Вручение с описью вложения).

- Если заявление снова проигнорировали, смело обращаетесь в вышестоящие инстанции.

Важный нюанс: если в договоре, подписанном заемщиком, страхование значилось добровольным, вернуть деньги за полис будет трудно. А вот отсутствие всякого пункта о страховке — серьезный повод обратиться в суд (об этом ниже).

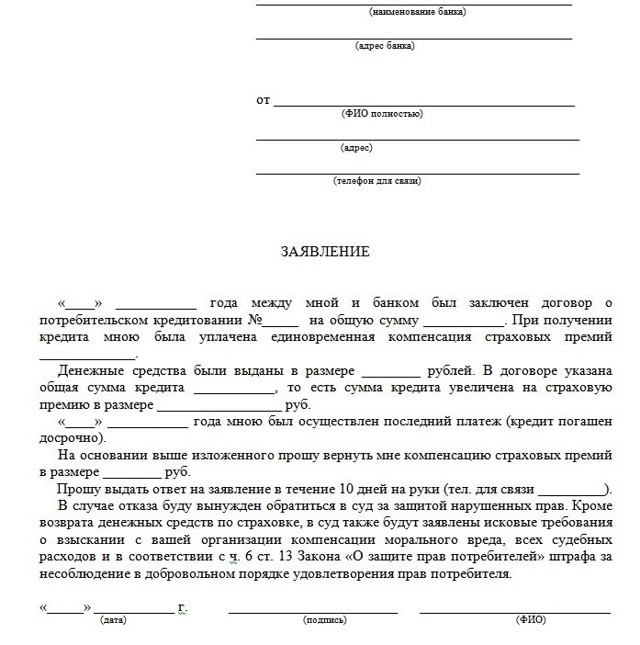

Как написать заявление на возврат страховки?

В каждом финучреждении принят типовой бланк для заявления — именно его заполняет и подписывает заемщик. В Сбербанке такой документ включает:

- ФИО, паспортные данные, адрес и телефон страхователя;

- Серия и номер страхового договора, дата его заключения;

- Причины, по которым лицо отказывается от страховки (нужно выбрать один из вариантов): нет нужды в договоре страхования; в условия страхования обнаружены неприемлемые пункты; иные причины;

- Реквизиты для перечисления средств от стоимости страховки;

- Подпись страхователя и дата подачи заявления в финучреждение.

Кредит на большие суммыСКБ-Банк, Лиц. № 705

до 1.6 млн

на срок до 5 лет

Подать заявку

Образец отказа от страховки, принятого в Сбербанке, представлен ниже:

Как вернуть страховку, если ее навязали?

1 января 2018 года Центробанк выпустил новое указание, продлевающее «период охлаждения». Теперь в срок до 14 дней, наступивших с момента подписания договора, заемщик вправе вернуть полную стоимость страховки. Если претензия поступает позже, страховщик частично возмещает сумму полиса — за вычетом времени, что страховка реально действовала.

Требовать возврата можно двумя путями:

- Обратившись в банк с письменной просьбой;

- Через судебное разбирательство.

Как снизить процент по кредиту?

Начать всегда стоит во внесудебном порядке, причем с анализа имеющегося договора. Итак, если вы считаете, что страхование вам навязали, то:

- Внимательно перечитайте договор с финучреждением, включая сопутствующие документы.

- Если все условия четко прописаны, от идеи взыскать с банка стоимость полиса придется отказаться.

- Если об отказе от страхования не упомянуто, смело обращайтесь в банк с претензией и требованием освободить вас от выплат.

Кредит наличнымиХоум Кредит Банк, Лиц. № 316

до 3 млн

на срок до 7 лет

Подать заявку

Дальнейшие действия будут зависеть от реакции банка. Как показывает практика, на подобные жалобы клиентам отвечают отказом.

Рассчитать потребительский кредит

Если банк не возвращает деньги за страховку

Если обращение в банк не дало результатов, заемщик вправе обратиться с исковым заявлением в суд. Для этого нужные следующие документы:

- Кредитный договор;

- Страховой договор (полис);

- Отказ финучреждения в письменной форме.

Содержание иска может сводиться к одному из двух нарушений со стороны банка — в договор были изначально включены несправедливые условия или заемщику были навязаны дополнительные услуги. При этом факт нарушения нужно доказать: например, записать беседы с сотрудниками организации на диктофон.

Взыскать с банка стоимость полиса проще с помощью адвоката.

Более компетентный в нюансах юриспруденции, такой специалист детально разберет условия страхования, подготовит иск и будет представлять интересы клиента в суде.

Как показывает практика, выиграть дело реально. Так, российские заемщики неоднократно доказывали, что стоимость страховки без их ведома включалась в структуру минимального платежа.

Кредит «Смотри — 5,55%»Пойдем!, Лиц. № 2534

до 275 тыс.

на срок до 2 лет

Подать заявку

Как отказаться от страховки по кредиту

Подключение страховки позволяет заемщику уменьшить процентную ставку по кредиту и получить компенсацию при наступлении предусмотренного договором страхового случая.

Выгодно навязывание услуги и банку. Финансовое учреждение получает процент от страховой компании после каждой оформленной с клиентом сделки.

Банк получает до 90% стоимости проданного полиса.

В отдельных случаях банки не просто сотрудничают со страховыми компаниями, но и связаны с ними в единую систему, так как принадлежат одному владельцу. Яркий пример такого тандема – Альфа Страхование и Альфа-банк.

Можно ли отказаться от страховки во время оформления кредита?

Банковские сотрудники обычно умалчивают о том, что страхование – дело добровольное.

Менеджер может уверять, что нежелание оформлять страховку приведет к отказу в выдаче кредита, но это не так. Критерий не влияет на решение банка.

Кредит наличными по ставке 5% годовых без справок и подтверждения дохода

Заранее нужно узнать не только как отказаться от страховки по кредиту, но и что за этим последует. Обычно банки предусматривают увеличение процентной ставки или другие санкции.

Отказ после подписания договора

Существует такой термин, как период охлаждения. В течение него можно вернуть деньги за страховку без привлечения суда. Длительность периода составляет 14 дней. В банке об этом нюансе умалчивают, чтобы не терять собственную выгоду.

Несмотря на законодательство, отказаться от страховки не всегда просто. Банк до последнего будет настаивать на ее сохранении.

В ход могут пойти перечисление преимуществ страхования (защита жизни, сниженная ставка, которая увеличится после отказа и т. д.

) или «страшилки», не имеющие никакого отношения к реальности (ухудшение кредитной истории, необходимость досрочного возвращения займа, добавление в черный список финансовой организации).

Клиенту могут рассказывать о том, что можно вернуть часть премии после досрочного погашения кредита. Такое действительно практикуется, но услуга доступна не всегда.

Отказаться от страховки можно и после истечения периода охлаждения. В таком случае выплат придется добиваться через суд.

Как действовать для возврата денег?

Чтобы правильно оказаться от страховки в банке, необходимо подать заявление, написанное в произвольной форме. Иногда финансовые организации предоставляют образец, по которому должно создаваться обращение.

В заявлении нужно будет указать паспортные данные, информацию о договоре (номер, дату подписания) и копии этих документов. Также нужно объяснить причину отказа от страхования и приложить документ, подтверждающий оплату страхового полиса.

Компания должна рассмотреть заявление и вернуть средства в течение 10 рабочих дней.

Судя по отзывам клиентов, на практике процесс может затянуться до месяца, так как кредиторы не торопятся принимать решение. В среднем деньги возвращаются в течение месяца.

Если решение не было вынесено в течение 10 дней, заемщик может отправить повторный запрос. При несоблюдении прав стоит обратиться в ЦБ РФ (если претензия направляется в сторону банка) или Роспотребнадзор (если нарушитель – страховая компания).

На какую сумму можно рассчитывать и когда вернуть деньги не получится?

Размер выплаты зависит от нескольких нюансов. Если страховая защита по полису вступает в действие через 2 недели и деньги инвестируются траншами, в течение 14 дней можно будет вернуть всю сумму. Если защита начинает действовать сразу, из суммы будут вычтены дни пользования услугой.

Кредит наличными за 1 визит

Вернуть деньги не удастся, если до момента обращения в банк или страховую компанию произошел страховой случай и было подано заявление на выплату по страховке. Также средства невозможно получить по истечению срока исковой давности (3 года).

Отдельное внимание необходимо уделить всем пунктам договора. В нем могут содержаться пункты, говорящие о невозможности возврата денежных средств. Так как клиент во время подписания договора согласился со всеми его условиями, выиграть подобное дело не поможет даже суд.

В чем особенность коллективного страхования?

Договоры коллективного страхования оформляют даже крупные банки, в том числе ВТБ и Сбербанк. Основная суть состоит в том, что финансовое учреждение не соединяет клиента и страховую компанию, а присоединяет его к договору банка и страховщика. Добиться возврата средств по договору коллективного страхования сложнее и обычно это делается через суд.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как отказаться от страховки по кредиту в 2020

При этом страхование жизни и здоровья — удовольствие дорогое и достаточно больно бьет по кошельку заемщика. Особенно, если проценты по страховке набегают чуть ли не до 30% от суммы самого кредита. Именно поэтому клиенты банков так стремятся отказаться от «навязчивой» услуги страховки после получения потребительского кредита.

Что такое страховка по кредиту

Страхование по кредиту – это совокупность видов страхования, предусматривающих выплату страховой компанией возмещения в случаях невыполнения должником обязательств по возврату предоставленного кредита.

Банк навязывает страховку по кредиту.

Как отказаться? Все возможные пути действий обычно уже прописаны в кредитном и страховом договорах. При выборе программы кредитования необходимо тщательно изучить документацию и проконсультироваться с кредитным менеджером.

Сразу выяснять, является ли обязательным страхование, можно ли от него отказаться без потерь и когда.

Иногда в договоре указан срок отказа от страховки по кредиту — точная дата, когда возможно его расторжение уже после подписания договора (например, 3 месяца или 14 дней). Возможно, придется обойти несколько банков, прежде чем удастся найти подходящие условия кредитования.

Закон об отказе страховки по кредиту

Юристы утверждают, что страховые услуги при кредитовании должны оказываться только с согласия заемщика.

В статье 935 ГК РФ сказано, что обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. Поэтому отказ от навязанной страховки по кредиту – это ваше законное право.

При этом по поводу ипотечному или автозалогу у закона как раз противоположное мнение.

Законодательство РФ регламентирует деятельность банков и страховых компаний. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 5 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Многие банки отказывают в кредите, если заемщик не подписывает договор страхования. А другие предлагают альтернативные программы кредитования. Например, для ипотеки некоторые кредиторы требуют застраховать только объект залога.

Третьи компенсируют риски повышением ставки кредитования. Разница в ставках может доходить до 10% годовых.

Другие банки при сохранении ставки увеличивают комиссию на несколько процентов за выдачу кредита при отказе от страхования жизни и здоровья заемщика по программам кредитования под залог недвижимости.

Есть два вида страхования: обязательное и добровольное. Обязательные такие как ипотека, автокредит. От добровольных вы можете отказаться сразу.

Отказаться от страховки после получения кредита

Некоторые банки дают возможность заемщикам, ранее получившим кредит, отказаться от страхования при одновременном повышении ставки. При этом будет пересчитан ежемесячный платеж, а начисление процентов по новой ставке будет производиться на остаток задолженности.

Между тем бывают случаи, когда заемщики могут отказаться от страхования по ранее полученным кредитам почти без потерь. Тех, кто не согласен на увеличение ставки по уже действующему договору, принудить к страхованию невозможно.

Поэтому можно смело отказываться от страховки по кредиту прямо в банке.

Если в договоре не прописан пункт о повышении ставки кредита в отсутствие у заемщика полиса страхования жизни и здоровья, банк не вправе изменять ставку за исключением случаев, предусмотренных федеральным законом.

Поэтому сейчас банки стараются еще в договоре прописать все нюансы. Например, некоторые включают в кредитные договоры санкции за неуплату очередной страховки. Это может быть штраф или даже требование досрочно погасить кредит (например, 0,5 или 0,11% от остатка задолженности в день, или фиксированной суммой в 10 000 рублей в день).

Но банкам невыгодно применять такие жесткие санкции ответственным заемщикам. И даже если заемщик отказывается пролонгировать полис, банки идут ему навстречу. Если клиент аккуратно погашает ипотечный кредит, кредитор по просьбе может освободить его от страхования жизни и здоровья, но в обмен на дополнительный залог или поручительство.

- Некоторые банки дают возможность отказаться от банковской страховки после получения кредита тем заемщикам, которые ранее получали кредит, но только при условии повышения ставки.

- Но если вы уже подписали и получили кредит, вы можете отказаться от него в течение 5 суток.

- Вам необходимо составить заявление, по образцу или написать в произвольной форме. В нем необходимо указать:

- Паспортные данные

- Данные договора

- Причину расторжения

- Дата и подпись

Для отказа от страховки в банк нужно предоставить

- Заявление об отказе от договора

- Копию договора

- Документ подтверждающий оплату (Квитанция, чек…)

- Ксерокопию паспорта страхователя

Документы можно вручить лично в офисе страховой компании, можно отправить Почтой. Если почтой, обязательно заказным письмом с описью вложения. С момента вручения заявления ваш договор считается рассторгнут и в течение 10 дней на ваш счет поступит компенсация.

Отказаться от страховки через Роспотребнадзор или суд

Особо настойчивые могут попробовать обратиться в суд или Роспотребнадзор после того, как соберут пакет документов, куда будут входить претензии с просьбой о возврате средств, подписанные руководством банка. Роспотребнадзор и Федеральная антимонопольная служба уже не раз указывали на нарушение прав граждан, когда банки навязывают страховки. Это обязательно зачтется на суде, но и у банков будет, что сказать.

Вопрос о том, как отказаться от страхования жизни при кредите, и нужно ли это делать, тоже стоит остро. В конце прошлого года Президиум высшего арбитражного суда (ВАС) встал на сторону банков в вопросе включения в договор условия по обязательному страхованию жизни.

Это в том случае, если клиент заранее не отказался от услуги, а подписал вариант с учетом страхования жизни. Ведь, по сути, у клиента был выбор и он сам выбрал вариант со страховкой, а потом пытается его же опротестовать. Даже если суд и встанет на сторону заемщика, то в итоге он получит более высокую ставку.

Такой вариант развития событий возможен, если у клиента действительно был выбор.

Если же есть документально подтвержденная уверенность в том, что заемщик был введен банком в заблуждение, то можно утверждать, что по закону об отказе от страховки по кредиту он может получить назад все потраченные средства.

Что делать, если по страховке есть переплата:

- Внимательно прочитать договор и сопутствующие документы;

- Если в договоре прописаны все условия, которые выполняет заемщик, смириться;

- Если возможность отказаться от страхования жизни не прописана, то обратиться в банк с претензией и просьбой отказаться от дальнейших страховых выплат;

- Если банк не идет навстречу, то обратиться в суд.

Анфиса Храмова, редактор-эксперт

FinTok: как отказаться от страховки по кредиту

Взяли кредит? Получите и страховку. Когда от нее можно отказаться и когда — нужно, разбираемся в очередном выпуске FinTok.

Итак, вы взяли кредит, и к нему вам навязали страховку. Грамотный заемщик воспользуется правом расторгнуть страховой договор в период охлаждения. Он действует в течение 14 календарных дней с момента заключения договора и распространяется практически на все виды страховок.

Не применяется период охлаждения к договорам страхования предмета ипотеки и страхования ответственности ипотечного заемщика. При оформлении ипотеки банки настаивают также на страховании жизни заемщика. Расторгнуть договор можно, но можно ли сэкономить на этом — вопрос, ведь отказ от страховки чреват повышением процентной ставки по кредиту.

А вот если оформлять страховку не в банковском офисе, а самостоятельно, то экономия может достигать 50%.

Еще один повод потребовать деньги за страховку — если вы досрочно погасили кредит. Эта норма действует с 1 сентября 2020 года. Если кредит был оформлен раньше, отказ от страховки при досрочном возврате кредита может быть прописан в договоре.

Механизм возврата здесь похож на тот, который используется для возврата в период охлаждения. Необходимо обратиться в страховую компанию или в банк, который выдавал кредит. С собой нужно взять заявление о расторжении страхового договора, паспорт и договор страхования.

Если ваш страховщик не сам банк, потребуется предоставить еще и справку о погашении кредитной задолженности. Вернуть часть страховой премии страховщик обязан в течение семи рабочих дней с момента обращения клиента к нему или в банк.

Причем вне зависимости от того, заключал заемщик индивидуальный договор страхования или банк-кредитор подключил его к договору коллективного страхования.

Исключение — ситуация, когда страховой случай уже наступил.

При подключении заемщика к договору коллективного страхования страхователю обязаны сообщить, сколько он платит собственно за страховку и сколько — банку в качестве вознаграждения за продажу этой страховки.

Почему это важно? Если заемщик решит отказаться от страховки в период охлаждения, то он имеет право на возврат не только страховой премии, но и платы за присоединение к коллективному договору банка со страховой компанией.

А в случае досрочного возврата потребительского кредита он получает возможность вернуть только часть страховой премии, пропорционально времени действия договора. Плату за присоединение вернуть уже не получится.